【悲報】日本政策金融公庫に断られた|理由と対策方法

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

▼そもそも公庫融資に通るのか知りたい方▼

日本政策金融公庫に融資を断られた理由が分からず、困っていないでしょうか。

このままでは資金調達できるのか、不安に感じている方もいるかもしれません。

金融機関によっては、融資を断る理由をはっきりと教えてくれない場合があります。

しかし、融資を断られた理由が分かれば対策できるため、審査に通る可能性を高められます。

本記事では、日本政策金融公庫の融資支援を100社以上サポートしてきた監修者が、融資を断られた理由と対策方法について解説しますので、ぜひ参考にしてください。

日本政策金融公庫に断られる理由

日本政策金融公庫に融資を断られた、その理由には以下が考えられます。

【日本政策金融公庫に断られる理由】

・自己資金の不足

・代表者の信用情報に傷がある

・代表者に債務整理歴がある

・代表者に犯罪歴がある

・税金や社会保険料の滞納

・消費者金融・カードローンを利用している

・家賃や公共料金の支払遅延

・説得力のない創業計画書

・決算書の内容が悪い

・借入が多すぎる

・面談での受け答えの失敗

・前回の融資や申し込みから期間が短い

さまざまな理由がありますが、どれも「融資金の正常な返済能力があるか」といった判断に直結するものです。

上記のいずれかを満たしてしまうと、返済できない可能性があると捉えられ、融資を断られる可能性が高まるのです。

▼日本政策金融公庫の融資を確実に成功させたい方▼

自己資金の不足

自己資金が大きいことは、銀行にとって返済余力を示す安心材料となります。

しかし、自己資金が不足していると、融資を断られる可能性が高くなります。

万が一、事業計画どおりにいかず利益が出なかった際に、返済が滞ると思われてしまうためです。

実際に一定の自己資金を融資の要件としている場合があります。

例えば、日本政策金融公庫の「新創業融資」は、創業にかかる資金の10分の1以上の自己資金が必要です。

創業に1,000万円かかる場合、少なくとも100万円は準備しなければいけません。

さらに、日本政策金融公庫の担当者から聞いた話では、創業にかかる資金の3分の1は準備してほしいとのことです。

つまり、1,000万円の創業資金がかかるとしたら、約300万円の自己資金を用意しなければいけません。

代表者の信用情報に傷がある

代表者の信用情報に傷がついていると、返済能力が不安視されるため、融資を断られる可能性が高くなります。

信用情報に傷があるということは、ローン返済やクレジットカード、携帯料金などの支払いを延滞した経験があることを意味します。

そのため、資金管理が苦手な人といった印象を与え、融資後に問題なく返済してくれるのか金融機関に不安に思われ、融資に通りにくくなるわけです。

自分の信用情報に傷はないかどうかは、CICやJICCといった信用情報機関にインターネット上から開示請求して確認できます。

情報元:CIC「情報開示とは」

手数料1,000〜1,500円ほどで取得できるので、自分の信用情報の状況が不安なら、開示請求して確認してみましょう。

▼公庫の審査落ちリスクを事前対策しておきたい方▼

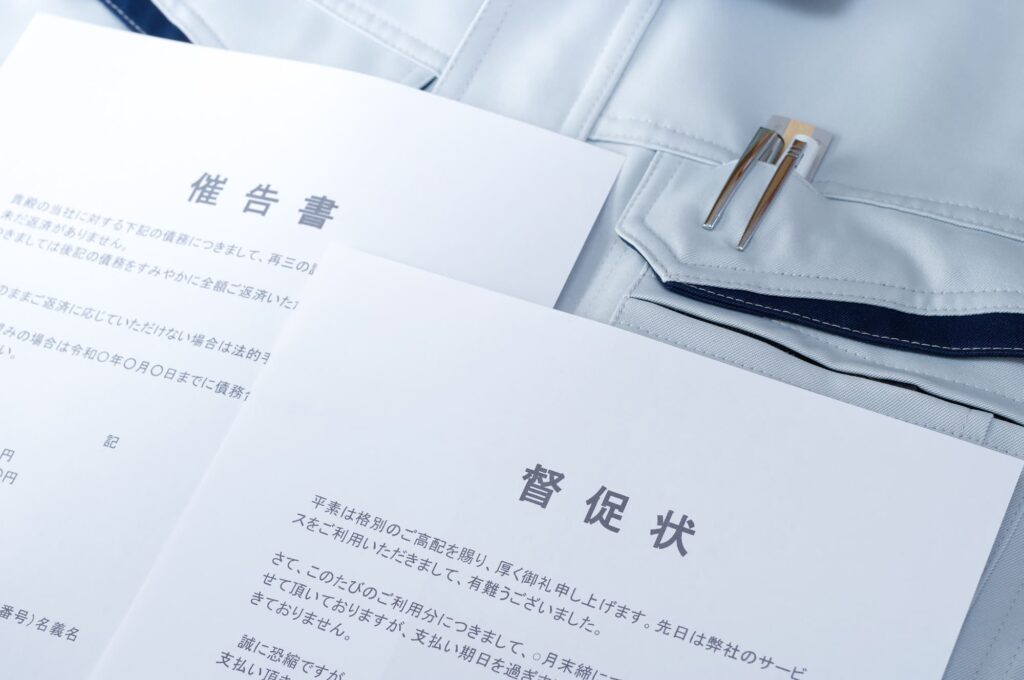

代表者に債務整理歴がある

代表者に自己破産や任意整理などの債務整理歴があると、融資審査に通るのは非常に困難です。

債務整理とは、延滞を繰り返し、返済できなくなったときにとる最後の手段だからです。

そのため、債務整理歴は延滞よりも深刻な問題となります。

また、資金繰りが厳しくなったときに借入先に交渉し、返済期間や返済金額などを緩和してもらったことがある場合も、融資してもらえない可能性が高いです。

同じく財務状況に問題があると判断されてしまいます。

債務整理情報の保有期間は5〜7年となっているため、「債務整理から7年以上経過していれば信用情報から消えるのでは?」と思われる方もいらっしゃるかもしれません。

しかし、金融機関は独自の信用データベースを持っており、20年以上前の債務整理でも審査落ちとなったケースがあります。

そのため、債務整理歴があれば、基本的に融資はNGとなります。

代表者に犯罪歴がある

代表者に犯罪歴があると、融資してもらうのは極めて困難です。

犯罪歴がある人は、再び事件を起こす可能性があると思われ、融資を行うのはリスクが高いと判断されてしまいます。

大半の中小企業は社長に依存しているため、再犯による懲役刑などで事業運営に支障をきたすと、会社の業績が傾いて融資金を回収できない可能性が高いといった考えがあるからです。

加えて、金融機関は公序良俗を乱すための融資を行ってはならないともされています。

このようなリスクを事前に防ぐために、犯罪歴があれば融資しないのが金融機関の基本方針です。

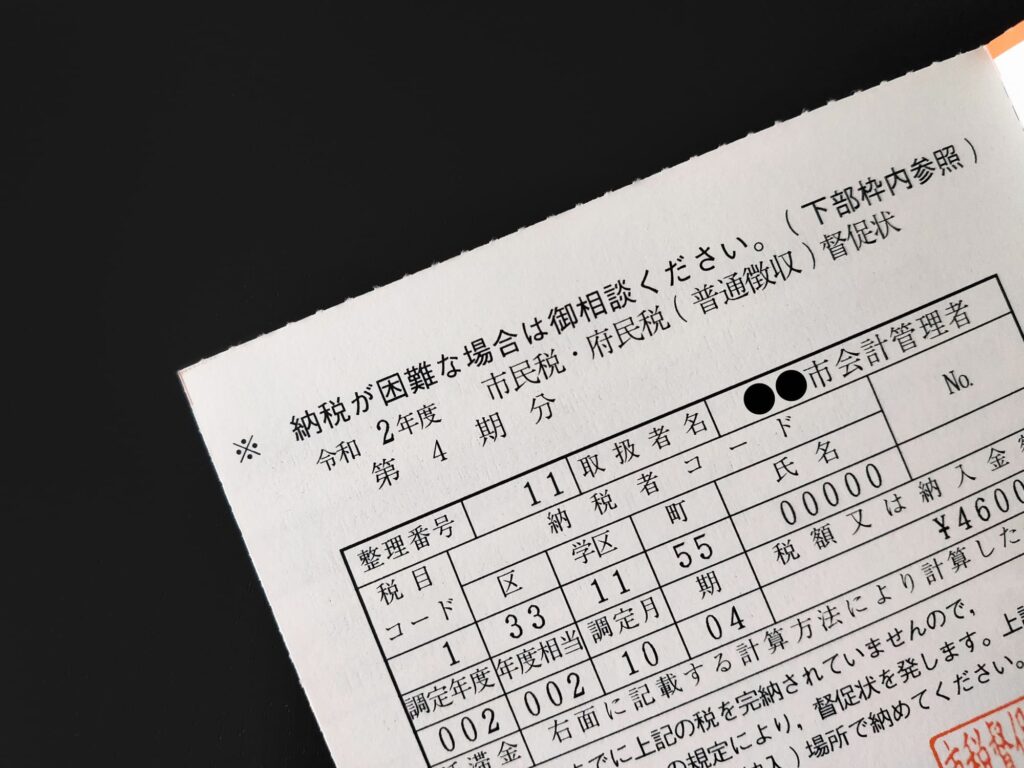

税金や社会保険料の滞納

税金や社会保険料を滞納していると、融資してもらえないことがあります。

日本政策金融公庫は税金などの国庫で運営されているため、ポリシーとして税金や社会保険料の滞納者に融資できません。

税金や社会保険料の滞納が明らかになる理由は、融資審査の際に納税証明書や税金の領収書の提出を求められるケースがあるからです。

他にも、預金通帳の取引明細もチェックされる場合が多いため、その内容から滞納がバレることもあります。

税金や社会保険料を滞納している場合は、完納してから融資の申し込みをするようにしましょう。

消費者金融・カードローンを利用している

消費者金融やカードローンを利用中だと、日本政策金融公庫の融資で借り換えをするのではと疑いを持たれ、審査に落ちる可能性があります。

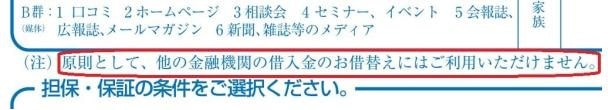

実際に日本政策金融公庫の借入申込み書に、「原則として、他の金融機関の借入金のお借替えにはご利用いただけません。」と記載されています。

情報元:日本政策金融公庫「借入申込書」

このように日本政策金融公庫は融資金を借り換えに利用されるのを懸念しているため、消費者金融やカードローンを利用しているだけで不安に思われてしまうのです。

家賃や公共料金の支払遅延

家賃や公共料金の支払いが遅れていると、資金管理能力に疑念を持たれるため、融資を断られてしまう可能性があります。

家賃や公共料金は支出の中でも優先度が高いので、それすら支払えていないということは、融資の返済が滞るのではと考えられてしまうのです。

融資審査の際、担当者は通帳(過去6ヵ月分)をチェックし、それらの支払いが遅れていないか確認しています。

ただし、半年以上前に支払いを遅延していて、現在は正常に支払っているなら、融資してもらえる可能性はあるので安心してください。

説得力のない創業計画書

利益や経費などの数字に根拠がなく、説得力のない創業計画書も審査に通らないひとつの要因です。

創業計画書は、まだ実績が出ていない創業時の事業や会社に収益性・将来性があるか判断し、融資をしても問題ないか審査するための唯一の判断材料です。

そんな創業計画書の完成度が低ければ、審査に通らないのは容易に予想できます。

もちろんよく見られたいからといって、創業計画書の内容に虚偽があってもいけません。

事業のデメリットやリスクがあっても、客観的に分析して改善施策を提示できていれば、融資してもらえる可能性があります。

とはいえ、創業計画書を作成するには、資金計画や事業の見通しなどをはじめ、事業の強みや弱点、売上予想など多角的に分析する必要があります。

そのため、創業計画書を自力で作成するのは、非常に手間のかかる作業です。

もし融資を断られれば、かけた手間や時間は無駄になってしまいます。

もし手間をかけずに説得力のある創業計画書を作りたい方は、「プロに創業計画書を作ってもらう」をチェックしてください。

決算書の内容が悪い

審査に通らない原因として、決算書の内容が悪いことも挙げられます。

決算書の数字が悪いと、いつか返済できなくなるのではと判断されるからです。

例えば、赤字が続いている決算書は、明らかに内容が悪いといえます。

その他にも、以下の要素がある決算書は、金融機関にとっては印象が良くないです。

【印象が良くない決算書の例】

・代表者貸付がある

・売上の4ヵ月分以上が未回収である

それぞれもう少し詳しく説明します。

代表者貸付がある

代表者貸付があると、悪い決算書と判断される可能性があるので注意してください。

代表者貸付とは、会社が代表者へお金を貸している状況で、貸したお金が私的に利用されても分からなくなってしまいます。

そのため、代表者貸付のあるような会社では、代表者が融資金を私的に利用するのではないかと疑念を抱かれます。

売上の4ヵ月分以上が未回収である

売上の多くが売掛金として未回収の場合も、金融機関の印象は良くありません。

具体的には、4ヵ月分以上の売上が売掛金として未回収の場合には、問題があるといった印象を与えます。

売掛金の残高が多すぎると、回収が滞っている得意先がいると判断されてしまいます。

結果、資金繰りの悪化や回収不能に陥るリスクがあると思われ、融資を断られてしまうのです。

借入が多すぎる

借入が多いと、多重債務に陥っていて正常に返済できない可能性が高いと判断され、融資を断られる可能性があります。

融資審査上の借入額の上限目安は、法人で年商の2分の1または利益の5倍までです。

例えば、自身の会社の年商が5,000万円だと、借入上限額の目安は2,500万円になります。

利益が2,000万円の場合は、1億円まで借りられる計算です。

この目安を上回っていると、オーバーローンと思われてしまうのです。

▼自社の融資決算評価を無料で知りたい方▼

面談での受け答えの失敗

面談で受け答えに失敗すると、融資審査に落ちます。

日本政策金融公庫の担当者は、代表者との面談を通して、提出された書類内容の真偽や代表者が信頼に足るか見極めるからです。

特に、面談では審査落ちに直結する質問をされる場合があります。

その質問に対してNGワードを言ってしまうと、面談が失敗に終わる可能性が高いです。

例えば、実際にあった質問とNG回答例・模範解答例を1つ紹介します。

- 【実際の質問】

まだ市場にないビジネスなんですね?

【質問の意図】

このビジネスは本当にうまくいくのか事例がないので判断しにくい -

【NG回答】

はい、まだ市場に全くない新しいビジネスモデルのため先行者メリットがあります。だから早急に動きたいのです。

【模範回答】

日本市場にはまだないですが、海外では〇〇というサービスがあり、既に市場があることは証明されています。このビジネスは日本版〇〇です。

その他の質問やNG解答例を知りたい人は、以下の記事を参考にしてください。

また、面談に遅刻したり、返答が難しい質問をされたからといって感情的になってしまったりすると、審査落ちにつながります。

質問パターンを事前に把握し、面談を不安なく進めたい方は、「面談対策をプロに支援してもらう」を確認しましょう。

前回の融資や申し込みから期間が短い

前回の申し込みで断られてから短い期間で再申し込みすると、まだ改善されるには時間が短すぎると思われ、融資をまた断られる場合があります。

再申し込みするなら、少なくとも半年は空けましょう。

ただし、前回の融資審査から期間がそれほど空いていないとしても、売上が急増していたり、事業規模が大きくなったりしていれば、借入できることがあります。

また、前回の融資は運転資金を申し込み、今回は設備資金を申し込むというように、別の性質の資金を借りる場合も融資が認められる可能性があります。

一度落ちると半年間は再申請不可

▼日本政策金融公庫の融資を絶対成功させたい方▼

日本政策金融公庫に断られたときの対処法

もし日本政策金融公庫に融資を断られたら、以下の6つの対処法を行ってみましょう。

【日本政策金融公庫に断られた時の対処法】

・断られた理由を把握する

・自己資金を蓄える

・滞納や消費者金融の残債を完済する

・プロに創業計画書を作ってもらう

・面談対策をプロに支援してもらう

・日本政策金融公庫とパイプのある税理士や公認会計士などに紹介状を書いてもらう

上記の対処法を確認して改善を行えば、融資してもらえる可能性を高められます。

断られた理由を聞いて把握する

融資を断られた場合は、その理由がどこにあるのか考えましょう。

改善点が分からないと、再申し込みしても同じ結果になってしまいます。

それを防ぐために、日本政策金融公庫の担当者へなぜ審査に落ちたのか聞いてみましょう。

融資を断る理由について可能な範囲で説明する必要があると、金融庁の監督指針に記載されているので、教えてくれる可能性が高いです。

| ②顧客の要望を謝絶し貸付契約に至らない場合 これまでの取引関係や、顧客の知識、経験、財産の状況及び取引を行う目的に応じ、可能な範囲で、謝絶の理由等についても説明する態勢が整備されているか。 |

ただし、「総合的な判断」と代表者に伝えて融資を断る場合もあるため、明確な理由を直接聞けないこともあります。

具体的に理由を教えてくれるケースは、自己資金の少なさや借入の多さなどを理由に融資を断るときです。

一方、代表者の犯罪歴や債務整理歴などが理由で断る際は、申込者とのトラブルを避けるために明確に教えてくれない場合があります。

どちらにせよ、担当者に尋ねれば、断られた理由のヒントが得られるので必ず聞きましょう。

ただし、再度申し込みをした際に担当者が同じ人になるかもしれないため、高圧的な態度で理由を聞こうとするのは避けましょう。

自己資金を蓄える

自己資金が不足していたり、借入が多かったりする場合は、自己資金を蓄えましょう。

自己資金が多ければ、しばらく事業がうまくいかなくても、滞りなく返済されると金融機関に思ってもらえます。

もし新創業融資に申し込むなら、自己資金の要件は創業にかかる資金の10分の1以上です。

ただし、日本政策金融公庫の担当者の話によると、自己資金は3分の1以上あるのが理想とされています。

滞納や消費者金融の残債を完済する

滞納や消費者金融の残債を完済してから、再度申し込みましょう。

滞納が残っていると、解消しないと融資してくれません。

なお、消費者金融の残債があっても融資を受けられる可能性はあるものの、融資金額は希望額より減らされる場合が多いため、完済するのが理想です。

金融機関の融資ビジネスは、わずかな利息収入のために莫大なお金を事前に貸すため、万が一の失敗も許されないのです。

例えば、日本政策金融公庫は、新創業融資だと1.0%〜3.6%の低金利で資金を貸し出しています。

仮に500万円を金利3.6%で5年間貸し出したとしても、利息収入は合計約45万円、年間たったの約9万円です。

このため、もし資金を回収できなければ大きな損失となってしまいます。

回収リスクを最大限減らすために、滞納歴がある方や消費者金融の残債がある方には、貸し出したくないのです。

滞納や消費者金融の残債があるなら、完済してから再申し込みしましょう。

プロに創業計画書を作ってもらう

創業計画書を自力で作成するのは、難易度が高く手間もかかるため、プロに頼るのがおすすめです。

創業計画書は創業融資の審査において重要な書類であり、担当者は創業計画書をもとに面談の進め方や質問内容を検討します。

100件以上の創業融資を支援してきた監修者の印象では、書類の提出時点で融資結果の7割は決まっているくらいです。

もし財務知識や融資のノウハウがない人が創業計画書を書くと、数値の根拠が薄い未熟な創業計画書となることがほとんどです。

それでは融資審査にまた落ちてしまう可能性が高いので、創業計画書の作成をプロに頼るのをおすすめします。

ちなみに、実際に審査を通った創業計画書を以下の記事で紹介しているのでぜひ参考にしてください。

また、日本政策金融公庫の融資を受けるうえでは、中期経営計画を作るのも重要です。

計画達成のプロセスや将来の事業展開が見通せる中期経営計画は、日本政策金融公庫に信頼してもらうための大切な書類となっています。

実際に100社以上の中期経営計画を作った監修者が、審査に通りやすい中期経営計画の具体的な作り方を以下の記事で解説しているのでぜひご覧ください。

面談対策をプロに支援してもらう

書類は良くても面談の受け答えで審査に通らない場合があるため、面談対策をプロに支援してもらうとよいでしょう。

面談対策のプロの例を挙げると、認定支援機関や融資の代行業者などです。

プロに支援してもらえれば、受け答えの模範解答だけでなく、融資に関する助言や書類作成などもしてもらえます。

ただし、機関や業者によって支援内容は異なるので、依頼前にしっかり確認しましょう。

融資の代行業者を選ぶときのポイントや選び方を知りたい方は、以下の記事をご覧ください。

また、日本政策金融公庫の面談には、いくつか質問パターンがあります。

質問のパターンを事前に把握できれば、急な質問で慌てることなく、安心して面談に臨めるでしょう。

日本政策金融公庫の面談で実際にあった質問をチェックしたい方は、以下の記事で確認してください。

日本政策金融公庫とパイプのある税理士や公認会計士などに紹介状を書いてもらう

日本政策金融公庫とパイプのある税理士や公認会計士などに紹介状を書いてもらうのも、有効な対策の1つです。

信頼できる専門家からの紹介であれば大丈夫だろうという先入観が、審査を有利に進める要因になります。

さらに、国の認定を受けた専門家である認定支援機関に紹介状を書いてもらえれば、なお有利です。

認定支援機関の規模によっては多数の紹介を行うため、日本政策金融公庫が専属の審査担当者を置いているケースがあります。

すでに関係性ができている認定支援機関から紹介してもらえれば、その信頼関係を前提に審査してくれるので、融資してもらえる可能性が高まります。

その他にも、金利の低い制度を利用できたり、書類作成を支援してもらえたりする点が、認定支援機関を利用するメリットです。

認定支援機関について詳しく知りたい方は、以下の記事をご覧ください。

とはいえ、紹介状があれば確実に融資審査に通るわけではありません。

あらかじめ「日本政策金融公庫に断られる理由」を確認し、該当しているものがあれば対策しましょう。

日本政策金融公庫の融資を絶対成功させたい

ここまで日本政策金融公庫の融資審査で断られる理由と対策も多く解説してきましたが、その対応に時間をかけられない方はいらっしゃると思います。

とはいえ、具体的な理由を把握し、しっかり対策を施さないと、再度申し込んでも落ちてしまう可能性が高いです。

もし融資をスムーズに受けるための対応を丸投げしたければ、ぜひ日本創業融資センターへご相談ください。

日本創業融資センターは、100件を超える日本政策金融公庫の融資支援実績があります。

融資の必要書類の準備や、借入申込書・創業計画書・事業計画書などの作成支援だけでなく、審査面談の対策など全てお任せください。

融資経験豊富な会計士や税理士、CFO経験者などの専門家が、融資完了まで一気通貫のサービスを提供しております。

費用については、完全成功報酬型のサービスですので、融資が受けられるまでは一切かかりません。

さらに、融資を成功させるためのアドバイスも無料で提供しております。

ぜひお気軽にお問い合わせください。