知らないとやばい!?公庫の審査で見られる項目と審査落ちする人の特徴

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

公庫の融資は、事業を立ち上げたり拡大したりする際の大きな助けになりますが、審査に通るかどうか不安を抱えている方も少なくないでしょう。

特に、初めて公庫の利用を考えている個人や中小企業の経営者の方々にとって、審査の基準やプロセスは複雑で難しいと感じられるかもしれません。

審査に落ちると事業の成長機会を逃すだけでなく、資金計画が大きく狂ってしまう可能性もあります。

そこで本記事では、公庫の審査で必ず知っておくべきこととして、

・審査で見られる項目

・審査に落ちやすい人の特徴

を詳しく解説します。

申請の準備をしっかりと行い、融資を受ける確率を高めるためにぜひ参考にしてください。

知らないとやばい!?公庫の審査で見られる項目と審査落ちする人の特徴

【公庫の審査で見られる項目と審査落ちする人の特徴】

・自己資金が少ない

・代表者の個人信用情報に問題がある

・事業計画に現実性がない

自己資金が少ない

自己資金と借入金の適切なバランスが、事業の安定したスタートを支えます。

自己資金が少ないことは、銀行にとって万が一の際に返済が滞るリスクが高いことを意味します。

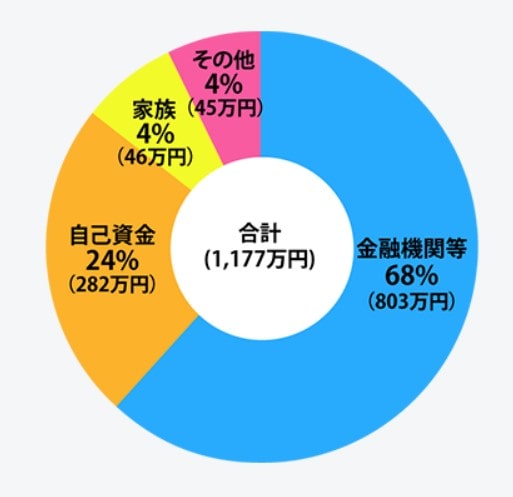

日本政策金融公庫総合研究所の「新規開業実態調査」によると、創業時の資金調達総額における自己資金の割合は、平均で32%です。

この内訳は、自身の資金24%、家族4%、その他4%となっており、創業時の資金の約1/3が一つの目安となります。

まずは創業計画がしっかりしていることが重要ですが、自己資金が1/3未満の場合は審査に落ちてしまう可能性が高まるでしょう。

【平均自己資金額実績(日本政策金融公庫)】

参照:日本政策金融公庫「自己資金はどれくらいあればよいですか?

また、同調査では、創業者全体の約60%が、事業開始から黒字化までの必要期間として1年間を要したことも示されています。

借入に依存した資金計画はリスクを伴い、予想より売上が伸びなかったり、予期せぬ支出が発生した場合、資金繰りが苦しくなる可能性があります。

銀行は基本的に、「お金にすごく困っている人にお金を貸すのは危険」と考えています。

これが、「銀行は晴れの日に傘を貸して、雨の日に取り上げる」と言われるゆえんです。

事業が順調な時には支援を受けやすく、事業が困難な時には受けにくいといった意味で、銀行を揶揄する際に使われる表現です。

そのため、「雨の日」に傘を取り上げられないように、企業が経営上好調な「晴れの日」には、将来のために積極的に資金を調達して、資金がある時にしっかりと返済していくことで銀行からの信頼を築いておくことが大切です。

自己資金をある程度確保しておくことは、創業計画のリスクを軽減し、事業の持続可能性を高める上で非常に重要です。

予期せぬ支出や売上の変動に柔軟に対応できるよう、ゆとりを持った資金計画を立てましょう。

代表者の個人信用情報に問題がある

日本政策金融公庫の審査の際、個人の信用情報は必ず調査されます。

信用情報機関や金融機関の協会を通じて申込者の債務状況を確認し、「お金を貸しても問題ない経営者かどうか」を判断するためです。

日本における主な信用情報機関や金融機関の協会について、それぞれの役割と機能を簡単に説明します。

| 主な信用情報機関や金融機関の協会 | |

|---|---|

| 機関名 | 役割と機能 |

| CIC (シー・アイ・シー) | CICは、株式会社シー・アイ・シー(Credit Information Center)の略称です。 個人のクレジットヒストリーやローンの履歴などの信用情報を管理している信用情報機関です。 クレジットカード会社や金融機関が新規でクレジットカードの発行やローンの承認を検討する際に、CICの情報を参照することが一般的です。 |

| JICC (ジェイ・アイ・シー・シー) | JICCは、日本信用情報機構(Japan Credit Information Reference Center Corp.)の略称です。 CICと同様に個人の信用情報を扱う信用情報機関です。 クレジットカードの利用履歴やローンの返済状況など、個人の信用に関する情報を収集・管理しており、金融機関が信用調査を行う際に利用されます。 |

| 全銀協 (ぜんぎんきょう) | 全銀協は、「全国銀行協会」の略称です。 日本の銀行業を代表する業界団体であり、会員銀行の利益を代表・保護する役割を持っています。全銀協は、メガバンク・地方銀行・ネット銀行・信用金庫・信用組合が加盟する個人信用情報機関です。 |

消費者金融を借りていたり、カード・ローン等の滞納の未解消、自己破産等がある場合は、返済能力に疑問を持たれがちです。

CICのような信用情報機関には、クレジットカードやローンの残高と2年分の返済状況が記載されています。

過去2年間で1、2回の支払い遅延があったり、住宅ローンなどの有担保融資の残高がある程度では、公庫の融資審査で即座に不利になるわけではありませんが、審査に申し込む前に、なるべく信用情報をクリーンにしておいた方が良いでしょう。

日本政策金融公庫の審査の際に、信用情報に残っていると不利になるのは、次のような条件です。

| 日本政策金融公庫の審査で信用情報に残っていると不利になる条件 | ||

|---|---|---|

| 条件 | 審査で不利になる | 審査落ちの可能性が高い |

| 過去2年間に何度も支払いを滞納した | 〇 | |

| キャッシングの負債がまだ残っている | 〇 | |

| 過去5年間で61日以上支払いが遅れたことがある | 〇 | |

| 過去5年間に債務整理を行ったことがある | 〇 | |

| 過去5年間に強制的に契約を解除された | 〇 | |

| 過去10年以内に破産手続きを経験した | 〇 | |

また、過去に長期の延滞や債務整理を経験した場合、その情報は信用情報機関に5年から10年の間記録されます。このような情報が記録されている間は、融資審査は非常に厳しくなります。

事業計画に現実性がない

事業計画を作ることは、新規事業を立ち上げる際に欠かせませんが、計画が現実離れしていると、融資を受ける際に大きな壁となります。

ここでは、事業計画を作る上でよくありがちな問題点を2つ解説します。

【事業計画に現実性がないと判断される例】

・事業計画が「絵に描いた餅」になっている

・返済計画が融資希望額とみあっていない

1つ目は、事業計画が「絵に描いた餅」になってしまうことです。

多くの起業家は、大きく壮大な夢を持っていますが、特に売上目標の達成が非現実的であったり、代表者の事業経験が浅い場合、事業計画の現実性が疑問視されがちです。

売上予測を立てる際には、業界の平均値や競合他社のデータを参考にし、実現可能な数字を設定しましょう。

また、経験が浅い代表者は、アドバイザーを見つけることで、計画の信頼性を高めることが可能です。

実績のあるアドバイザーからサポートを受けることで、金融機関に対する信頼性も高まります。

2つ目は、返済計画が融資希望額とあっていない場合です。

事業計画が立派でも、それを実現するための資金計画が不十分であれば、融資の承認を得ることは難しいと考えられます。

一般的に事業融資は7年間の元金均等で、毎月返済用口座から口座振替で引き落とされます。

しかし事業のキャッシュフローは、毎月一定ではありません。

大きな投資により赤字になる月もあります。また創業間もなく売上がない場合はキャッシュが減り続けます。

このようなキャッシュフローの動きをしっかりと返済計画に反映しないと、約定返済が滞るのでは?と疑問を持たれ、金融機関は融資に消極的になります。

そのため、融資を受ける前に、返済計画を再考しましょう。

返済計画を再考した結果、約定返済ができない期間がある場合、融資額を見直すか、返済期間を延ばすなどの選択肢があります。

また、事業計画を具体的にして、どのようにして収益を上げ、成長させるかを明確にすることが重要です。実現可能な計画であれば、金融機関に理解してもらいやすくなります。

事業計画は、単に融資を受けるためのツールではありません。事業の将来像を描き、その目標に到達するための具体的な道のりを示す重要な文書です。

返済計画を含めてしっかりと策定することで、融資の承認率を高めることができます。

日本政策金融公庫の融資通過率

一説には50%が失敗

一説には、日本政策金融公庫の創業融資において、約半数が融資を受けられないという話があります。

融資が通らない理由は多岐にわたりますが、主な原因としては自己資金の不足、信用情報の問題、不十分な事業計画などが上げられます。

このハードルを乗り越えるためには、融資の申請をする上での十分な準備と、日本政策金融公庫の融資基準を正しく理解しておくことが重要です。

知らないとやばい!?ことはこれだけではない

融資申請の過程で把握しておくべきポイントは他にもあります。

審査は、申請する企業や代表者個人の状況によって、企業規模や業種、事業のフェーズ(起業初期や拡大期など)、代表者の経歴や信用情報など、さまざまな要素が考慮されて判断されます。

例えば、新規起業の場合は事業計画の実現可能性や創業者の経験が重視されることが多かったり、既存企業の拡大資金を求める場合はこれまでの業績や市場での競争力がチェックされがちです。

また、個人の信用情報に問題があると、それだけで融資のチャンスが損なわれることもあるため、自身の状況に応じて、適切な準備をすることが重要です。

融資を確実に成功させたい方へ

本記事では、知らないとやばい!?日本政策金融公庫の審査で見られる項目と審査落ちする人の特徴について解説しました。

事業計画をしっかりと策定するほか、自己資金、過去の信用情報など、審査を通過するためにクリアしておくポイントがあります。

これらの準備をして臨んだつもりでも、融資の通過率は約半数と決して簡単ではありません。

日本創業融資センターは、公庫の融資審査をスムーズに確実に進めたいと考えている方の融資サポートをしてします。

これまで累計100件以上の支援実績があり、融資成功率は98%と業界でも高い実績を誇っています。

当センターに在籍している公認会計士やCFO経験者など、豊富な財務経験を持つ財務のプロが対応、実績豊富な担当者が事業計画書の作成から金融機関の審査面談まで全プロセスを支援します。

実績と経験に自信があるからこそ、完全成功報酬型で融資を受けるまで一切費用はかかりません。

無料相談も受け付けておりますので、融資を受けたいとお考えの方はぜひ一度お気軽にお問い合わせください。