融資を受ける際の返済期間や返済方法|返済額シミュレーション

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

融資を受ける際、返済期間や返済方法はどのようになるのでしょうか。

自社に適した返済期間や返済方法の融資を選ばないと、資金繰りに困窮することになるかもしれません。

本記事では、融資の返済期間や返済方法について詳しく解説します。

さらに、実際の月返済額ごとの融資上限額もシミュレーションしているので、ぜひ参考にしてください。

融資には短期返済と長期返済がある

融資の返済期間には、1年以内に返済期日を迎える短期返済と、返済期日が1年を超える長期返済の2つがあります。

短期返済と長期返済とで、融資の特徴が異なります。

| 短期返済と長期返済による融資の違い | ||

|---|---|---|

| 短期返済 | 長期返済 | |

| 返済期間 | 1年以内 | 1年を超える |

| 返済方法 | 期日一括 | 毎月 |

| 主な資金使途 | 運転資金 | 設備資金 |

| 返済原資 | 売掛金 | 利益・減価償却費 |

| 融資方法 | ・手形貸付 ・手形割引 ・当座貸越 ※主に手形貸付で利用される | 証書貸付 |

| 審査の厳しさ | 長期返済より易しい | やや厳しい |

融資を受ける際は、返済期間に応じて上記のような違いがあることを把握して適切なものを選びましょう。

両者の違いについて、さらに詳しく解説します。

返済方法

短期返済の返済方法は、基本的に期日一括返済です。

例えば、借入期間を3ヵ月とした場合、毎月返済は発生せず3ヵ月後に到来する返済期日までに一括で返済します。

短期返済では手形貸付で借入するのが一般的で、企業が以下のような約束手形を発行します。

【約束手形 見本】

情報元:一般社団法人全国銀行協会「参考〉統一手形・小切手用紙の見本」

上記の画像の右上にある「支払期日」に記載された日が返済期日です。

短期返済の場合は、この支払期日までに返済を行う契約となります。

支払期日までは返済する必要がなく利益を蓄えられるため、返済日までの資金繰りが安定しやすいのが短期返済のメリットです。

ただし、一括返済を行うと多額の資金が流出するため、一時的に手元資金が大きく減少します。

そのため、短期返済を利用する場合は支払期日以降でも、資金が枯渇しないか検討する必要があります。

一方、長期返済は毎月の返済が発生する融資方法です。

定期的に支払いが発生するため、一時的に大きく現金が減ることはありません。

資金使途

短期返済の資金用途は主に運転資金に利用されますが、長期返済は主に設備資金に利用されます。

実際に日本政策金融公庫の「新規開業資金」では運転資金は10年以内、設備資金は20年以内の返済期間となっており、運転資金に対する融資の返済期間は短い傾向です。

運転資金と設備資金の具体例を挙げると、以下のとおりです。

| 資金使途の具体例 | |

|---|---|

| 運転資金 | ・商品の仕入代金 ・従業員の給与や賞与 ・店舗・事務所の家賃 ・チラシやインターネットなどの広告費 ・営業車両リース料 |

| 設備資金 | ・店舗の内装工事費用 ・厨房用の調理機器 ・土地取得費 ・物件取得やオフィス移転にかかる敷金や保証金 ・テーブルや椅子など什器の購入費 |

運転資金は、主に事業を継続して運営し続けるために必要な資金です。

商品代金や従業員の採用など短期~中期で回収されるものへの貸付のため、融資期間は3~7年が一般的です。

一方、設備資金は、事業を行うのに一時的に必要な設備を購入する資金となります。

設備の購入費用は投資後の回収期間が長期にわたるため、融資期間も10年、長いものだと20年程度となります。

返済原資

短期返済の返済原資は、主に売掛金です。

モノやサービスを売って売掛金で処理する場合、利益を受け取るまでにタイムラグが生じます。

そこで、短期返済を利用すれば、利益を受け取れない間の資金サイトギャップ問題の解消が可能です。

資金サイトギャップが常態化すると、利益を受け取れない間にも支払いが発生して資金繰りが悪化する要因となります。

そのため、当面の支払いを行えるよう短期返済を利用して、運転資金を確保するのです。

そして、売掛金を回収したのち、そのお金を返済原資とします。

一方、長期返済の返済原資は利益と減価償却費です。

長期返済は短期返済のように、一度に大きな資金が流出する融資方法ではありません。

長期的に安定した返済原資が必要となるため、毎月の利益が返済原資となります。

また、減価償却費は現金の流出を伴わない経費のため、減価償却費として計算した金額の現金が手元に残ります。

したがって、減価償却費も返済原資として扱われるのです。

融資方法

短期返済の融資方法は主に以下の3つです。

【手形貸付】

約束手形を振り出して金融機関から資金を借りる。

【手形割引】

保有している支払期日前の約束手形を金融機関に買い取ってもらって現金化する。手数料が必要なため受け取れる金額は当初の手形金額よりも少なくなる。

【当座貸越】

融資限度額内で借入や返済が自由にできる。

なお、上記の融資方法のうち、短期返済では手形貸付が利用されるのが一般的です。

一方、長期返済では証書貸付が利用されるのが一般的で、1回の借入ごとに借入先と契約書を交わします。

長期返済は借入残高が契約時から増えないため、完済までの返済計画を立てやすいのが特徴です。

審査の厳しさ

短期返済は長期返済に比べて、審査のハードルは低い傾向です。

短期返済は回収予定の売掛金を返済原資とします。

つまり、売り上げた代金を後日受け取る権利がすでにある状態のため、まだ手元に売上は入っていないものの、一定の返済原資が担保された状態といえます。

そのため、卸売業など多額の資金は必要だが利益率が低いといった業種でも借入できる可能性があり、長期返済より審査のハードルは低くなるのです。

一方、長期返済は継続的に安定した利益がないと、返済原資が確保できません。

そのため、信用情報や事業計画などを基に安定した返済能力があるか入念に判断する必要があり、審査のハードルも高くなりやすいです。

返済方法には元金均等と元利均等がある

長期返済の返済方法には、元金均等と元利均等の2種類あります。

2つの返済方法の主な違いは、以下のとおりです。

| 元金均等と元利均等の違い | ||

|---|---|---|

| 元金均等 | 元利均等 | |

| 内容 | 元金のみを均等に返済する方法 | 元金と利息をあわせた金額を 毎月均等に返済する方法 |

| 毎月の 返済額 | 完済に近づくにつれ減少 | 一定 |

| 返済総額 | 元利均等より小さい | 元金均等より大きい |

| 特徴 | ・毎月の返済額が変動 ・返済初期の返済負担が大きい | ・返済額は一定(元金と利息の割合が変動) ・返済計画を立てやすい |

月々の返済額は一定のほうが資金繰りの計画を立てやすいため、創業初期でまだ売上が安定していない場合は元利均等を選ぶとよいでしょう。

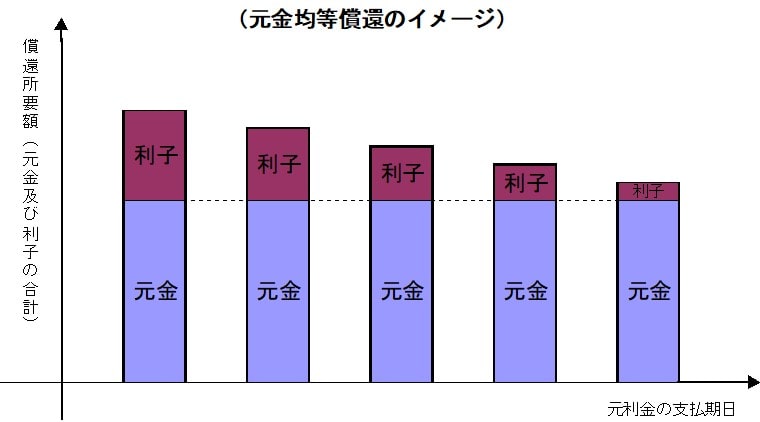

元金均等

元金均等の返済方法は、返済が進むにつれて徐々に返済額が減少していきます。

以下の表のとおり、元金に対して発生する利息が毎月減っていくためです。

情報元:財務省「用語集」

ただし、元金均等は返済初期の返済額が大きくなる点がデメリットです。

一方、元金の減りが早く、元利均等より返済総額は少なくなるのがメリットとなっています。

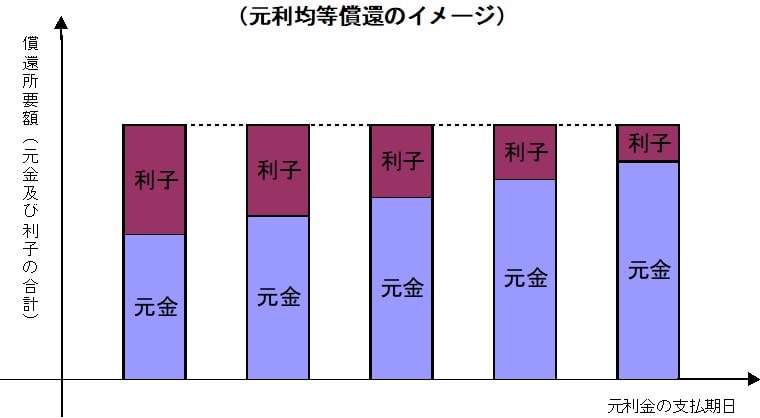

元利均等

元利均等の返済方法は、返済額に占める元金と利息の割合を変えて、毎月の返済額を一定にするものです。

情報元:財務省「用語集」

毎月の返済額は一定のため、返済計画を立てやすいのが元利均等返済の特徴です。

ただし、返済初期は返済額に対して元金の割合が少ないため、元金の減りが遅く、結果として返済総額が元金均等より大きくなってしまいます。

返済計画と返済期間の考え方

実際に融資を受ける際に、返済計画と返済期間をどのように考えればよいのかを解説します。

最適な返済計画を立てるには、以下の2点が重要なポイントです。

【返済計画と返済期間の考え方】

・毎月の収支を予測する

・毎月返済できる金額を計算する

2つのポイントをもとに経営状況を把握し、収入と支出のバランスがとれるような融資を受けましょう。

毎月の収支を予測する

事業計画を入念に立てて毎月の収支を予測し、借入をしても問題なさそうかどうかを検討しましょう。

事業計画が甘かったり、赤字になる可能性が高かったりすれば、長期返済の融資を受けることは困難です。

長期返済の融資が難しい場合は、短期返済の融資で資金繰りを改善できないか考えてみましょう。

毎月返済できる金額を計算する

融資を申し込む前に毎月返済できる金額を計算しましょう。

現時点で黒字であっても、毎月の返済額が利益と余剰資金を上回る計画を立ててしまったら、返済が将来的に難しくなります。

返済できる金額の目一杯で返済計画を立てるのではなく、万が一のときに使える余剰資金を確保しておける返済額を設定しましょう。

なお、売上額を予想しづらい創業期は、据置期間を活用する手があります。

据置期間を利用すれば、返済初期は利息返済のみでよいため、返済負担を抑えて資金繰りに余裕を持たせることが可能です。

返済の心配をせず事業に集中できる状況を作れるのも、据置期間を活用するメリットです。

ただし、据置期間後は毎月の返済負担が大きくなる点には注意しましょう。

返済額シミュレーション

毎月の返済余力がわかったとしても、それでどのくらいの金額を融資してくれるのでしょうか。

実際に毎月の返済額から逆算して、借入限度額をシミュレーションしてみましょう。

なお、金利2%で元金均等返済をする場合のシミュレーションとしています。

| 毎月の返済額から見る借入限度額の早見表 | |||

|---|---|---|---|

| 毎月の返済額 | 5年返済 | 7年返済 | 10年返済 |

| 50,000円 | 273万円 | 369万円 | 500万円 |

| 100,000円 | 546万円 | 737万円 | 1,000万円 |

| 150,000円 | 819万円 | 1,106万円 | 1,500万円 |

| 200,000円 | 1,091万円 | 1,474万円 | 2,000万円 |

| 250,000円 | 1,364万円 | 1,843万円 | 2,500万円 |

| 300,000円 | 1,637万円 | 2,211万円 | 3,000万円 |

毎月の返済額が50,000円のケースでは、5年返済では273万円、10年返済では500万円が借入限度額となります。

毎月の返済額が同額の場合、返済期間が長くなると当然のことながら、多額の資金調達が可能です。

ただし、返済期間が長期に及ぶと結果として返済総額が大きくなるデメリットがあります。

一方で、早く返済したいからと毎月の返済額をむやみに高額にするのは避けましょう。

資金繰りが悪化して返済が遅れて、事業に悪影響を及ぼしたり、金融機関からの信用をなくして今後融資をしてもらえなくなったりする可能性があります。

融資の返済でよくある質問

融資の返済について、よくある質問をまとめました。

実際に融資を受けることを検討している方は、ぜひ参考にしてください。

返済期間中に追加融資を受けることは可能?

返済期間中でも、追加融資を受けることは可能です。

ただし、既存契約の返済が3~5割ほど済んでいる必要があります。

例えば、500万円を借りている場合、150~250万円程度を返済していれば追加融資してもらえる可能性があります。

なお、業績が赤字だったり、他社借入が増えていたりすると、経営状況や返済能力が悪化していると判断されて審査に通らないことがあるので注意ください。

以前の決算書より良い決算になっていることは必須条件と考えていいでしょう。

また、返済に遅れている場合も追加融資を断られる可能性が高いです。

追加融資を申込む際は、追加資金が必要な根拠を明確にし、決算終了後のタイミングで申込むのがポイントとなります。

資金が足りないという理由だけではなく、事業に必要となる前向きな資金調達であると担当者に伝わるような根拠があることが重要です。

さらに、資金繰り表や事業計画書を準備すると、担当者が足りない金額をイメージしやすいでしょう。

リスケ中に新規融資は受けられる?

リスケは返済が苦しくなったときに行うものなので、リスケ中の新規融資は難しいです。

リスケしたということは資金繰りが厳しくなっているといえるため、返済能力に問題があると判断して新規融資を断られる可能性が高いでしょう。

ただし、リスケ中に経営改善して、条件変更前の契約内容で返済できるようになれば、新規融資してもらえる場合はあります。

返済を滞納したときの影響は?

返済を滞納すると、信用情報に傷がついて金融機関からの信用を失い、追加融資や新規融資の審査が通りにくくなります。

そのうえ、遅延損害金の支払いが必要となり、最終的には一括返済や差し押さえとなって事業を続けられなくなるおそれもあります。

もし延滞してしまいそうなときは、借入先の金融機関へ早めに相談しましょう。

融資は一括返済したほうがいい?

各企業の経営状況によって判断が異なるため、一括返済がよいかどうかは一概にはいえません。

一括返済をすると、本来支払うはずだった利息を支払わなくてよくなり、総返済額は減らせます。

一方、デメリットとして挙げられるのは、一括返済する際に手数料が必要な場合があることや一時的に手元資金が減少する点です。

一括返済をしても直近の資金繰りに問題がないと判断できるなら、完済は可能でしょう。

しかし、返済することで資金が大幅に減少して他の支払いに少しでも困るなら、一括返済をするべきではないでしょう。

加えて、安定利息を収益とする銀行のビジネスモデルから、一括返済は担当者にネガティブな印象を与えることがあります。

一括返済を検討する際は、現時点だけでなく返済後の経営状況や今後の金融機関への依存度を踏まえ、慎重に判断する必要があります。

返済計画について無料で相談したいなら

本記事では、融資の返済期間や返済方法について詳しく解説しました。

実際の返済額シミュレーションを見て、融資を受ける際にどれくらい資金調達できそうか、毎月の返済額はどのくらいになりそうか簡易的にイメージできたのではないでしょうか。

とはいえ、実際には経営状況や資金繰りなどを詳細に考慮して返済計画を立てないと、経営難に陥る可能性があります。

融資計画はプロに任せて少しでも本業に集中したいという方は、日本創業融資センターへぜひご相談ください。

当センターに在籍している公認会計士やCFO経験者などの専門家が、事業計画・資金繰りや返済計画についてプロの目線から分析し、経営状況に合った返済計画の策定を支援をいたします。

料金体系は完全成功報酬型のため、融資が成功するまで費用は一切かかりません。

融資相談や返済計画のアドバイスはいつでも無料で行っているので、ぜひお気軽にお問い合わせください。