日本政策金融公庫の融資額は最大いくら?平均相場と融資額の目安を解説

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

公庫からいくら借りられるのか診断する

起業や事業拡大には十分な資金が必要ですが、その資金を調達する方法や条件はさまざまです。

特に、代表者保証免除や金利優遇を受けられる可能性のある公庫からの借入について知りたいという方も多いのではないでしょうか?

公庫は、創業や中小企業経営を支援する政府系金融機関であり、その融資条件や利率は他の金融機関と異なる特徴があります。

創業融資研究所を運営する日本創業融資センターは、あなたの会社の状況から、融資をいくら借りられるのか、無料で診断しています。

公庫からの借入の可能性や、借入によるリスクなど疑問点を解消することで、最適な資金調達戦略をご提案いたします。

どちらも簡単にご利用いただけますので、是非ご活用下さい。

▼公庫からいくら借りられるのか知りたい方▼

最大額は融資制度ごとに異なる

日本政策金融公庫(以降、公庫)は、多くの企業や事業者に融資支援を行っています。

公庫の融資額は実際のところ、最大いくらまでなのか気になる方もいるでしょう。

本記事では、公庫の融資額の最大限度や平均相場について解説します。

さらに、融資額の決定に影響を与える要因についても詳しく解説します。

資金調達を考えている方は、自身のビジネスや事業計画に適した融資額を見極めるための参考にしてください。

まず公庫は、国家予算を融資財源とする政府系金融機関であり、政策的背景から支援すべきテーマに対し、機動的な融資を提供しています。

融資制度によって借りられる最大額は異なりますが、最高で7億2000万円まで借りることができます。

ソース:中小企業事業「中小企業経営力強化資金」

現在公庫では、政策的テーマにあわせ、新創業融資、新規開業資金、女性・若者/シニア起業家支援資金、新型コロナウイルス感染症特別貸付など複数の融資制度が提供されています。

融資額は、申請者の置かれた状況や、事業計画、利用目的、返済能力などの要素によって異なりますが、いずれにせよ自身の資金計画に適した融資制度を選ぶことが重要です。

それぞれの融資制度における上限は以下のとおりです。

| 融資制度別の限度額 | |

|---|---|

| 融資制度 | 融資限度額 |

| 新創業融資 | 3,000万円 (うち運転資金1,500万円) |

| 新規開業資金 | 7,200万円 (うち運転資金4,800万円) |

| 女性、若者/シニア 起業家支援資金 | 7,200万円 (うち運転資金4,800万円) |

| 新型コロナウイルス 感染症特別貸付 | 8,000万円(別枠) |

公庫の融資額の実態

公庫から融資を受ける際のメリットは、政策的テーマに合致すれば、民間金融機関で融資を受けられない会社や事業主であっても、低金利で長期間にわたり融資を受けられることです。

また一部の融資制度では、無担保や保証人免除といった、非常に優遇された条件で融資を受けることもできます。

一方、デメリットとしては、融資を受けるための審査が非常に厳格であり、かつ一定の手続きや書類作成など労力がかかることが挙げられます。

ここでは、公庫の融資額の実態について事前に把握しておきましょう。

公庫の創業融資の平均額

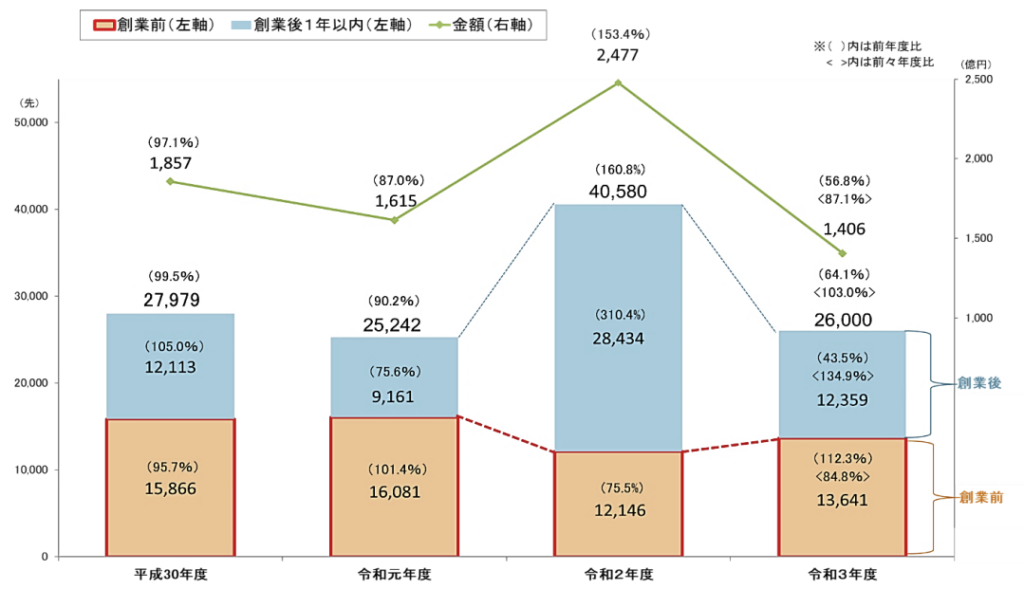

公庫の国民生活事業の令和3年度の創業融資実績によると、令和3年度の新規融資の件数は約2.6万件、融資額は約1,400億円です。

創業融資の1件当たりの平均融資額は、新創業融資の制度上限額3,000万円に対し、実態の融資額としては500万円(1,400億円÷2.6万件)といった結果になっています。

参照:日本政策金融公庫ニュースリリース「国民生活事業の令和3年度の創業融資実績」

公庫全体の融資平均額

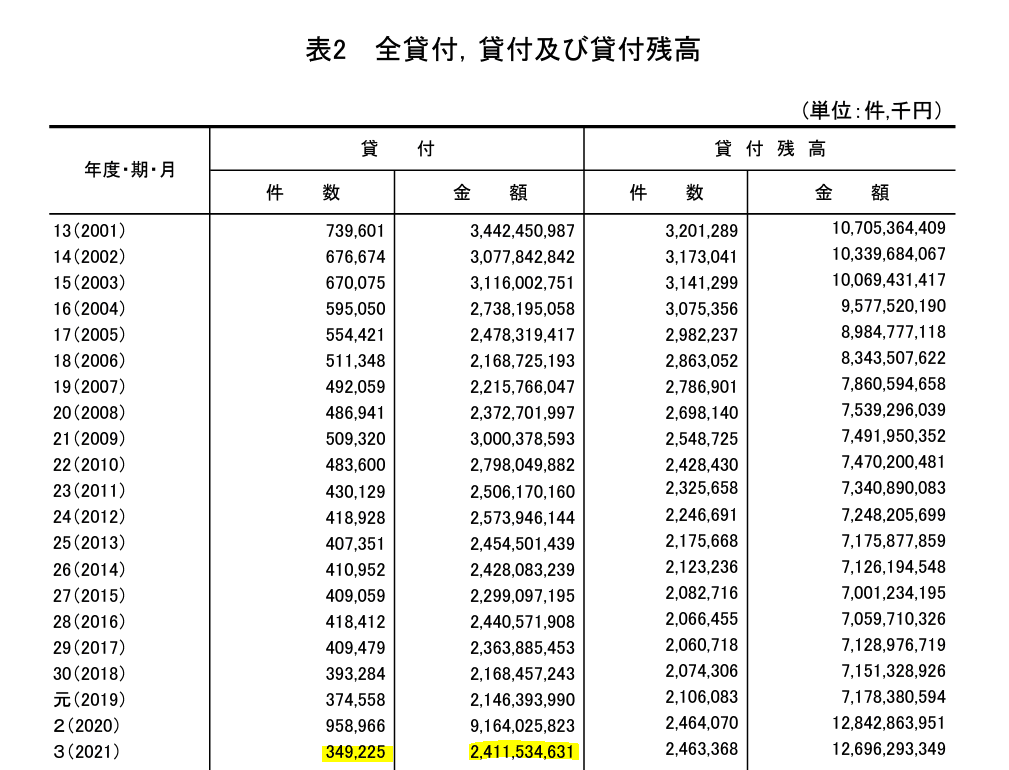

公庫の業務統計年報令和4年版によると、令和3年度の新規融資の件数は約35万件、融資額は約2兆4000億円です。

公庫全体の1件あたりの平均融資額は、上限7,200万円などの融資制度などが存在するものの、実態としては約700万円(2兆4,000億円÷35万件)となります。

参照:日本政策金融公庫「業務統計年報令和4年版」

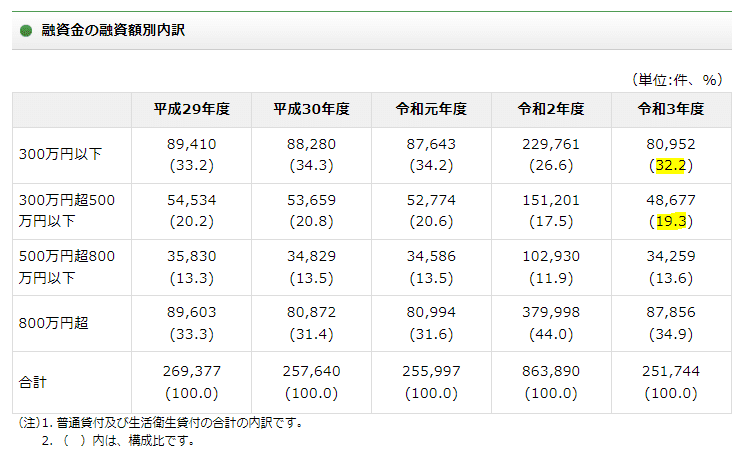

また公庫が別途公開している融資額別の内訳をみると、令和3年度の融資の半分以上は500万円以下であることが分かります。

平均融資額は約700万円ですが、一部の企業が平均額を引き上げていることも鑑みると、公庫の融資は実態としては300~500万円程度が相場といった考え方もできるかもしれません。

▼公庫から2,000万円以上借りたい方▼

融資制度の上限いっぱいを借りられるわけではない

このように、公庫の融資制度には一定の上限が設けられているものの、限度額いっぱいを借りられるわけではありません。

融資の上限額はあくまで最大限の枠組みであり、個々の事業規模や返済能力などによって、実際の融資額は変わります。

公庫は安定した金利収益を確保し、貸し倒れを最大限に抑えるといった金融ビジネスを安定させるするために、返済リスクを考慮して融資額を決定します。

会社の状況に応じた具体的な資金ニーズや返済計画を明確にするなど、公庫の審査を有利に進めるための準備をしっかり行う必要があります。

融資を受ける際には、事業計画や財務状況を十分に整理し、返済能力をアピールすることが重要です。

融資額は会社の状況によって異なる

公庫の融資は、融資制度ごとに設定された上限額があるとはいえ、必ずしもその最大額を借りられるわけではありません。

加えて、借り手である会社の状況によっても大きく変わります。

制度の上限額いっぱいを借りるのが難しい理由

融資制度の最大上限額を借りることが難しい理由は、本部の決裁を通過するのが難しいためです。

公庫の融資制度では、借入の申込額によって、支店単体での決裁が可能か、本部での決裁が必要か、公庫内部における決裁フローが異なってきます。

例えば新創業融資の場合、制度上の上限額は3,000万円と設定されていますが、初回の融資では支店内で決裁できる枠が1,000万円までとなっています。

これを超える額を借りるためには、本部の決裁を通過しなければならず、そのハードルは非常に高いのです。

借りられる融資額の目安になる3つの要素

借りられる融資額の目安として、以下3つの要素が考慮されます。

【借りられる融資額の目安】

・月商の3-6ヵ月分

・営業利益の5-7倍

・既存借入の返済負担

まず1つ目の融資額の目安としては、借入金月商倍率(借入金が月商の何倍か)という指標です。

この借入金月商倍率は、民間金融機関による融資の際に多く用いられる指標で、融資額が月商の3-6ヵ月分の範囲内であれば許容範囲、月商の6ヵ月分を超える融資は危険水準、といったものです。

売上が高い企業は、相応の事業規模があるため、より多くの融資を受けることができます。

一方で年商の半分を超えるほどの借入である場合、多くの企業では貸し倒れリスクが高まります。

この借入金月商倍率にあてはめた場合、例えば月商1,000万円を上げている会社のケースでは、3,000~6,000万円の融資を受けられる可能性があります。

2つ目の融資額の目安としては、借入金が営業利益の何年分か、という指標です。

返済期間を5-7年とした場合、返済原資である営業利益の5-7倍が融資額の目安となります。

例えば、その会社が年間で営業利益500万円を上げているとすれば、2,500~3,500万円程度の借り入れであれば返済原資が捻出可能なため、その金額を目安に融資を受けられる可能性があります。

最後に、既存借入の返済負担も融資額に影響します。

すでに銀行など他の金融機関から多額の借入れがある企業は、新たに融資を受ける際にその借入れ額がネックとなり、希望額が認められないこともあります。

グレーゾーン金利など、高金利で元金がなかなか減らないような消費者金融・カードローンがある場合は特に注意が必要です。

▼公庫から最大MAX額を借りたい方▼

最終的な融資額の決定は審査次第

最終的な融資額は、金融機関の審査結果によって決まります。

審査では、事業計画や財務状況、返済能力などが総合的に評価され、最終的な融資額が判断されます。

希望する融資額が高ければ、その分だけ審査のハードルも高くなります。

そのため、審査の結果によっては必ずしも希望通りの額が借りられるとは限りません。

最終的な融資額は、審査結果に応じて決定されるため、事前準備が重要です。

事業の収益力や高い返済能力をアピールすることで、審査も有利になる可能性が高まります。

審査に通過するためには、売上計画の根拠・明確な返済計画を意識した事業計画を必ず作成しましょう。

融資額を引き上げるためのポイント

公庫から融資を受ける際、より多くの資金を得るためのポイントを5つご紹介します。

【融資額を引き上げるためのポイント】

・自己資金は申請額の1/3を準備する

・利益をしっかり捻出する

・資金使途を明らかにする

・事業計画をしっかり作り込む

・決算後に申し込む

自己資金は申請額の1/3を準備する

自己資金は、自社の財務体力や事業主の稼ぐ力、事業意欲や責任感を評価するための重要な指標です。

公庫は、それらを評価するために自己資金を確認します。

自己資金があることで、公庫も財務の健全性や事業への本気度が高いと判断して、融資の検討もしやすくなります。

新創業融資の場合、自己資金要件は1/10とされていますが、自己資金は、少なくとも融資申請額の1/3程度は用意しましょう。

例えば1,000万円の融資を申請する場合は、300万円以上の自己資金を提示することが望ましいです。

自己資金があることで、融資金以外の資金源も確保していることを示し、事業の運営に対する安定性を高めることができます。

▼公庫から減額評価を絶対避けたい方▼

利益をしっかり捻出する

公庫が融資の判断をする際に、返済能力があるかどうか、事業の収益性をチェックします。

融資の返済には、十分な利益が必要です。

利益があることは、事業の健全性を示し、資金繰りの安定性を裏付ける根拠にもなります。

営業利益は、少なくとも融資申請額の1/5以上あることが望ましいです。

例えば融資申請額が1,000万円の場合、営業利益は1/5以上の200万円以上を目指します。

営業利益が200万円確保できていれば、返済期間7年であったとして借入金を完済できるからです。

もし現状の営業利益が、融資額の1/5に満たない場合は、利益をしっかり捻出してから申請することをおすすめします。

価格戦略の見直しや生産プロセスの改善、仕入れの見直しなどの取り組みを通じて収益性を向上させることを目指しましょう。

また、利益の持続性もチェックされるので、将来の見通しや成長戦略を明確にすることも重要です。

資金使途を明らかにする

融資を受ける際には、具体的な資金使途を明確に説明することが求められます。

単に「とりあえず1,000万円貸して」というような曖昧な申請では、融資の目的や使い道が妥当であるか公庫も判断できません。

融資の審査においては、融資金が投下される目的に対し、投資対効果が十分にあるのかという点も慎重に判断されます。

効果が見込まれない投資や、そもそも目的が不明瞭な資金使途に対する融資は審査において相当不利に働きます。

そのため、設備投資や事業拡大のための費用、新商品開発のための研究費など、具体的な資金使途を示すことは審査に通過するための大前提となります。さらに、それらの投資対効果を示すことが非常に重要です。

具体的な見積書に加え、その投資効果を記載した事業計画など、必要な費用の詳細と、その回収計画を示すことは有効です。

資金使途が事業の成長や収益増加に直結していることを合理的に証明することで、公庫も融資の判断をしやすくなります。

事業計画をしっかり作り込む

事業計画は、融資の審査においても重要です。

公庫は、事業計画に描かれたビジョンや戦略、具体的な行動計画に基づいて、事業の将来性やリスクを判断します。

そのため、事業計画をしっかりと作り込むことは、融資額を引き上げるための重要なポイントとなります。

事業計画には、将来の見通しや具体的な目標、市場の分析などを明確に書きましょう。

例えば、新たな商品やサービスを開発する場合、市場規模や競合他社の動向、自社の強みや差別化要素などを具体的に記載します。

また、資金の使途や資金繰りの計画も詳細に記載すると、公庫の担当者も融資を受ける目的や資金がどのように事業に貢献するのか理解しやすくなります。

決算後に申し込む

毎期の税務申告が完了すると、決算書を顧問税理士から受け取れます。

その決算書が完成した後に融資申請をすることで、融資額の引き上げにつながる可能性が高まります。

年度の終わりに完成する決算書は、事業の健全性や成長性を客観的に示す重要な実績情報です。

この年度の決算書に対し、月次試算表というものがあります。

公庫は、基本的には試算表よりも決算書を信用します。

決算書は、株主総会で承認され税務署に提出された正当なものであるからです。

そのため公庫は、いくら期中の試算表で業績が良くても、年度の決算書が完成するまでは信用できない、と判断することあがります。

しかるべき承認をうけた決算書は、財務状況の正当な評価を受けるうえで非常に重要な役割を果たします。

手間を減らしリスクなく最大額の融資を目指すなら

融資を最大額まで受けるためには、専門知識や経験が必要です。

日本創業融資センターは、経産省認定の支援機関として、創業融資の専門家が融資額の目安や手続きについて解説し、サポートを行っています。

日本創業融資センターの強みは、融資額を最大化することです。

これまでの融資成功実績は、1社あたり最大5億円となっています。

平均融資成功額は、2000万円で審査の通過率は98%です。

また、着手金なしの完全成功報酬制度を採用していますので、融資が成功するまで費用は一切いただかず、安心して相談することができます。

事業計画書の作成や融資申請書類の作成、金融機関や融資制度の選定支援、審査面談の支援など、全プロセスをサポートします。

公認会計士やCFO経験者など、経験豊富な専門家が手厚く対応し、事業の魅力を最大限に引き出します。

手間を減らし、リスクなく最大額の融資を目指すなら、日本創業融資センターに相談しましょう!