【実例公開】融資に成功した企業概要書の実例と記入のポイント

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

▼そもそも公庫融資が通るのか知りたい方▼

日本政策金融公庫の融資の申込みにあたって、企業概要書をどのように書けばよいか迷っていないでしょうか。

企業概要書は融資審査にあたって、非常に重要な書類の1つです。

本記事では、融資に成功した企業概要書の実例をご紹介しつつ、記入のポイントを詳しく解説します。

各項目のポイントを把握して、融資審査に通りやすい企業概要書を作成しましょう。

日本政策金融公庫の融資に必要な企業概要書とは

公庫の融資に必要な企業についての説明書は、主に以下の2種類があります。

・一般的な企業:企業概要書

・創業間もない企業:創業計画書

公庫の融資を受ける際、一般的な企業は企業概要書を用意します。

企業概要書といった企業の説明書がなぜ必要かというと、融資審査を一定の品質で進めるためです。

公庫の担当者によって審査の基準や結果に違いが生じてしまうと、担当者ごとに審査の品質がバラバラとなり、適切な融資が実行されなかったり、不適切な会社へ融資してしまったりする可能性が生じます。

したがって、公庫の融資審査には企業概要書や創業計画書など指定ひな形の作成が必要となるのです。

企業概要書は公庫の公式サイトからダウンロードできます。

形式はExcelとPDFが用意されているため、PDFを印刷して手書きで作成しても、Excelで入力してから印刷してもどちらでも問題ありません。

ただし、パソコンで入力するほうが作成しやすいうえ、修正が簡単なので、Excel上で入力してから印刷する方法がおすすめです。

公庫の審査に通った企業概要書例と記入のポイント

ここからは公庫の審査に通った企業概要書の実例と各項目の記入ポイントを解説します。

前提として、面談は企業概要書に沿って進められます。

そのため、自社がアピールしたい内容を盛り込んでおくことが重要です。

ただし、融資してもらうために現状を良く見せようとして、虚偽の内容を記載してはいけません。

これらを理解したうえで、実際に公庫の審査に通った企業概要書の実例をご覧ください。

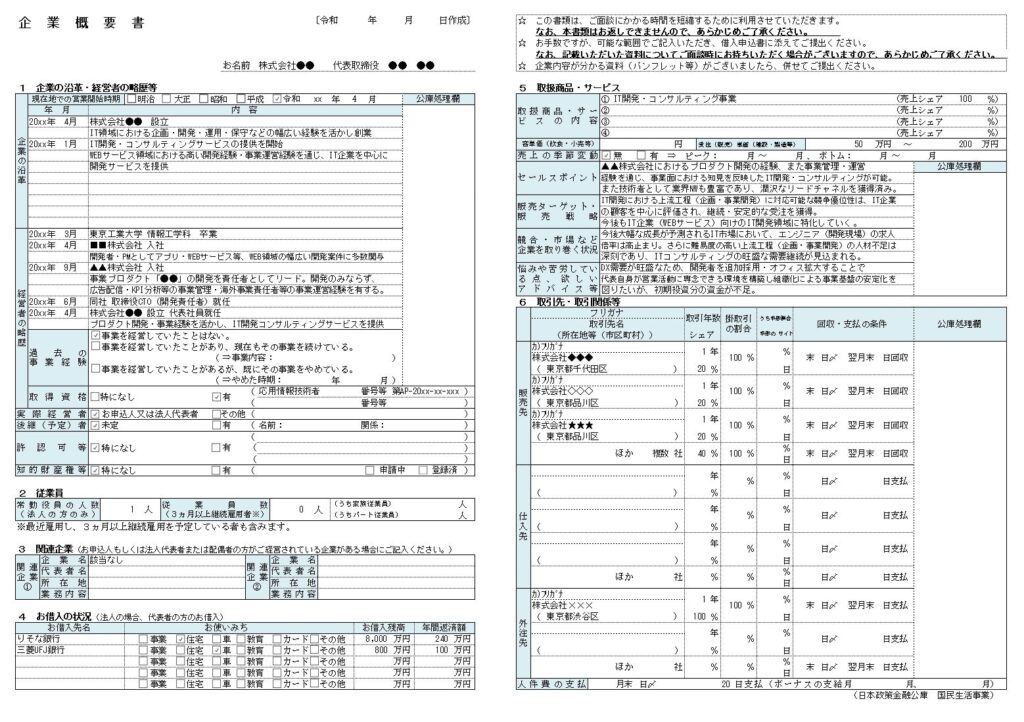

以下はシステム開発・ITコンサルティング業を営んでいる企業の企業概要書です。

【公庫の審査に通った企業概要書の実例】

それでは各項目ごとのポイントを解説します。

▼審査に通る企業概要書を作成したい方▼

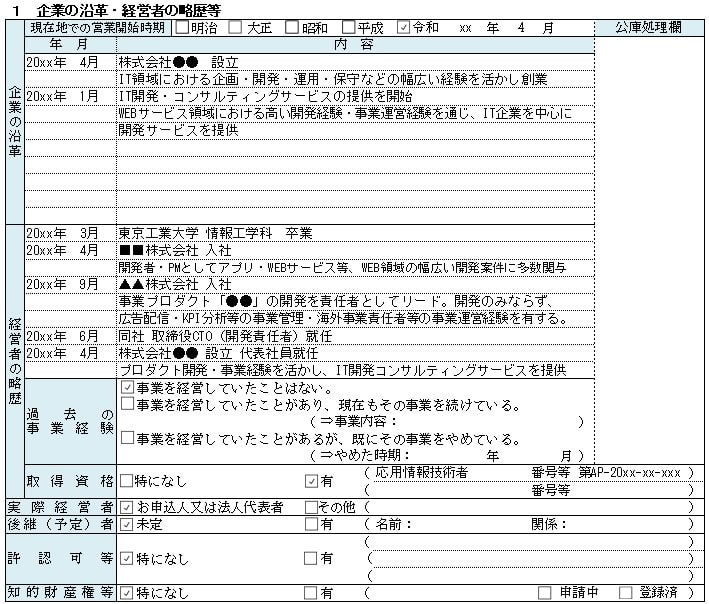

企業の沿革・経営者の略歴等

【企業の沿革・経営者の略歴等のポイント】

売上計画を達成できそうな経験をしているか

(例)同業種での経験(理想は2年以上)

(例)成功体験の再現性

企業の沿革や経営者の略歴では、売上計画を達成できそうな経験をしているかをチェックされます。

例えば、同業種での経験や、これまでの成功体験が事業に活かせるかどうかを見ています。

同業種での経験については、特に2年以上あると理想的です。

また、成功体験については、それに再現性があるか否かも大切です。

例えば、システム開発・コンサルティング業として売上をあげるのであれば、事業会社のCTOまで上り詰めた人が、そのネットワークを活かして独立開業するなどが挙げられます。

この場合、営業パイプラインや技術力も豊富であるとアピールでき、審査に有利に働くでしょう。

経営者の略歴では、担当業務や役職、身につけたスキルなどを詳しく記載し、経営者として必要な知識や経験があるとアピールしましょう。

上記の実例では、システム開発・ITコンサルティングサービスの会社を経営している代表が、大学で情報工学を学んだ点や、開発だけでなく事業運営の経験もしてきた点を記載しています。

なお、審査担当者がなかなか理解しづらい業界やビジネスモデルであると考える場合は、企業概要書とは別に、A4用紙数ページ程度で業務内容を補足説明した別紙をつけるとよいです。

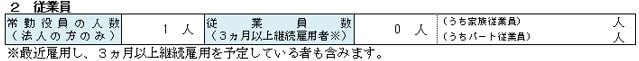

従業員

従業員の人数においては、情報を正確に記載することがポイントとなります。

公庫としては、雇用増加に伴う金利優遇の把握のために記載を求めています。

また事業計画に対して、従業員の過不足がないかどうかも見られるでしょう。

もし従業員数が収益や事業規模に対して多すぎると、人件費が競合他社より多くかかってしまい、収益を圧迫するのではないかと不安視されます。

関連企業

【関連企業のポイント】

代表者や配偶者が経営する他の企業の財政状態

(例)赤字の企業や反社会的事業を行う企業を別に持っている場合は審査に落ちる可能性がある

代表者や配偶者が経営する他の会社の財政状態を確認するために、関連企業があれば記入します。

場合によっては、関連企業の決算書を求められることがあり、もし赤字の会社を別に持っていると審査に落ちる可能性があります。

なぜなら融資金が赤字の会社に流用されるのではと疑念を抱かれるためです。

また、反社会的事業を行っている場合も同様に融資してもらえない可能性が高まります。

お借入の状況

【お借入の状況のポイント】

今回の借入希望額と合算し返済余力があるか

(例)既存の収益力から返済可能か

(例)事業に失敗した場合、返済不能にならないか

今回の借入希望額と現在の借入状況を合算し、返済余力があるかどうかを確認されます。

既存の収益力から返済可能かどうか、万が一新しい事業が上手くいかなかった場合でも、既存借入と新たな借入を含め、返済不能にならないかなどがチェックされます。

そのため、事業資金だけでなく、個人の借入である住宅ローンや教育ローンなども正確に記載しましょう。

それらも含めて審査が行われます。

実例を見ると、住宅ローンとカーローンの借入があわせて8,800万円あり、年間340万円の返済をしています。

仮に今回の融資希望額が2,000万円である場合、5年返済で年間400万円の追加返済が必要です。

既存借入の返済340万円と、新規借入の返済400万円の合計740万円を、万が一事業が上手くいかなくても返済する収益力や資産力があるかどうかといった観点で審査がなされます。

そのため、個人的な借入が多額であっても、返済能力を提示できればただちに問題となるわけではありません。

しかし、消費者金融からの借入があると「お金に困っている人」といった印象を与えてしまうため、可能であれば事前に完済しておきましょう。

▼ムズかしい企業概要書をラクラク作成したい方▼

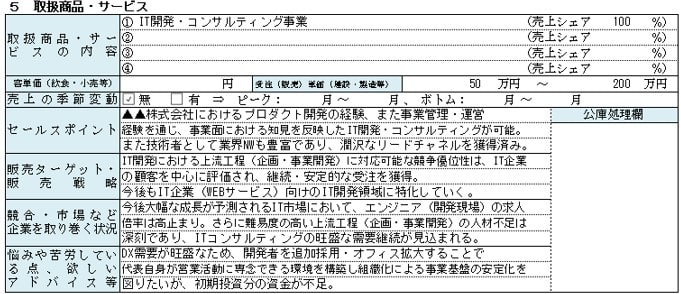

取扱商品・サービス

【取扱商品・サービスのポイント】

・セールスポイント:

顧客から評価され選ばれている理由

・販売ターゲット・販売戦略:

自身の経験や既存ネットワークを活かした具体的な顧客基盤を語れるか

・競合・市場など企業を取り巻く状況:

市場は成長しているか、競合との差別化ポイントはあるか

・悩みや苦労している点、欲しいアドバイス等:

素直に悩みを書くのではなく、資金の必要性などのアピールに用いる

取扱商品やサービスは、企業概要書の最重要箇所として丁寧に記入したい部分です。

それぞれどのように記入すればよいか、以下で詳しく説明します。

セールスポイント

「セールスポイント」には、自社の商品やサービスが顧客から選ばれている理由を記入します。

例えば、大企業での経験があれば、大手企業と同等のクオリティを低価格で提供するといった内容です。

実例では、IT開発だけでなく事業管理の経験もしている点を記載し、顧客に事業面の知見を反映した開発やコンサルティングを提供できる点をセールスポイントとしています。

技術力以外にも強みがあると示すことで、今後も安定的に業績が伸びていくとアピールしています。

販売ターゲット・販売戦略

「販売ターゲット・販売戦略」には、自社サービスを、誰に、どうやって売るかの具体的な戦略を記載します。

前職の人脈からの受注や、販路拡大・集客に向けた取り組みの内容を記入すると、担当者が具体的に販売戦略をイメージできてよいでしょう。

実例には、IT開発だけでなく企画や事業開発もできる優位性が顧客に評価され、すでに継続した受注見込みが存在する点を記入しています。

技術者としての業界人脈も豊富で、潤沢な案件引き合いが存在しているといった記載で、これからの売上予測の確度をアピールしています。

競合・市場など企業を取り巻く状況

事業資金は通常7~10年の長期融資のため、競合に負けて事業縮小しないか、返済不能にならないかどうかの見通しを「競合・市場など企業を取り巻く状況」に記入します。

現時点で売上の見込みが立っていても、それが長期間続く保証はありません。

最低限、返済期間中の売上や収益が確保される理由について、ある程度の根拠を示す必要があります。

実例ではエンジニアの求人状況を示し、企画や事業開発までできるエンジニアは不足していると説明して、今後も自社に対するニーズが高まる見込みであると記載しています。

さらに、開発エンジニアでありながらコンサルティングもできる自社サービスは、顧客の予算編成など上流工程まで入り込み、継続的かつ安定的な受注が見込めるとアピールしているのです。

悩みや苦労している点、欲しいアドバイス等

最後に、「悩みや苦労している点、欲しいアドバイス等」では、現在の課題や悩みを明らかにし、担当者に話したい内容を記載します。

ただし、悩みを率直に書くのではなく、今回融資が必要な理由につながるようにしましょう。

実例には、エンジニアを新たに採用し、代表は営業に専念することで事業基盤の構築を図りたい一方で、それに対する初期投資に必要な資金が不足していると記載しています。

それによって、担当者が融資の正当性を感じ、審査に通る可能性が高くなるのです。

このように「悩みや苦労している点、欲しいアドバイス等」では、融資が必要な理由を書くようにしましょう。

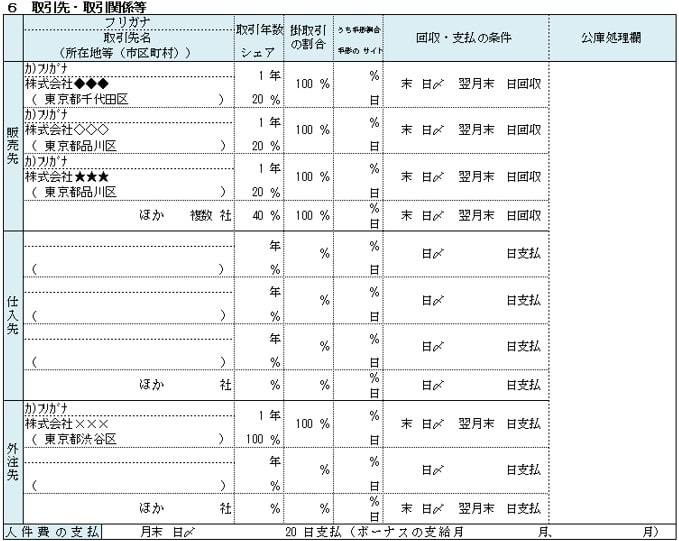

取引先・取引関係等

【取引先・取引関係等のポイント】

・販売先:

①信用力があるか

(例)回収懸念先がないか

(例)180日手形など過度に不利な回収条件となっていないか

②依存度が高すぎないか

(例)販売先を1社に依存していないか

・仕入先・外注先:

既存取引先の仕入れや外注が不可能になったとき代替先はあるか

最後に、販売先や仕入先などの取引先を記入します。

販売先については、信用力と依存度の2点に問題がないかどうかが大切です。

信用力が大切な理由は、正常に売掛金を回収できるか不明瞭な販売先があると、黒字倒産となってしまう可能性があるからです。

もしその懸念があれば、現時点での融資はリスクが高いと判断されやすくなります。

また、売上回収までの期間が180日を超える手形といった、過度に不利な回収条件となっていないかどうかも重要です。

実例の販売先を見ると、すべての販売先が末日締めの翌月末日回収となっており、売掛金回収までの期間は長くても30日程度です。

そのため、売掛金の回収条件としては問題ないと判断されています。

続いて依存度については、販売先が1社に依存していないかを確認します。

販売先が1社しかないと、その1社になんらかの理由で販売できなくなった際、売上が立たなくなるおそれがあるためです。

よって、販売先は複数あると理想的です。

実例では、販売先は3社以上あるため良好といえます。

また、仕入れがストップした際に代替できる仕入先候補がありそうかどうかも、審査で確認される点となります。

外注先も同様に代替先の候補があるか確認しておくことが大切です。

審査に必要な書類はほかにもあります

本記事では、審査に通った企業概要書の実例をお見せしつつ、書き方やポイントを解説しました。

とはいえ、融資を受けるには企業概要書さえ完璧にすればよいわけではありません。

他にも必要書類があるうえ、申込み手続きや面談対策なども行う必要があります。

それらすべてを経営者がひとりで対応するのは非常に大変です。

もし融資の準備や手続きにお困りなら、日本創業融資センターへぜひご相談ください。

融資に通りやすい企業概要書の書き方から面談対策まで、当センターに在籍している公認会計士やCFO経験者などの専門家が一括支援いたします。

料金体系は完全成功報酬型のため、融資が成功するまで費用は一切かかりません。

融資に関するアドバイスはいつでも無料で行っていますので、ぜひお気軽にお問い合わせください。