【事例】自己資金200万円で日本政策金融公庫の創業融資1,000万円を獲得!

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

▼そもそも創業融資が通るのか知りたい方▼

【課題】

・支払いが先行する資金サイトギャップを解消したい

・売掛金の回収サイトが長いことによる慢性的な資金不足を解消したい

・採用による組織的経営を行いたい

【活用法】

・日本創業融資センターの融資支援サービスを活用

・事業計画書などの申請書類作成・銀行選定・審査面談などの全プロセスを一括支援

【効果】

・自己資金200万円で1,000万円の融資を獲得

・無料相談から融資金着金まで2ヵ月とスピーディ―に進行

・資金不足の解消と採用によって受注が増加、売上は2倍に成長

IT関連の受託開発事業を営む代表Oさんは、受注が好調だったことから、融資を受けて手元資金を確保したうえで従業員を採用し、組織的な経営を考えました。

しかし、IT業界の慣習として前入金が難しく、慢性的な資金不足に悩まされていました。

受託開発事業では、一定期間を経て納品物を完成させ、検収完了の翌月末に売上が入金されるため、開発期間中は売上が一切ありません。

このような資金サイトギャップが大きな課題でした。

そこで、豊富な融資支援の実績がある日本創業融資センターを活用いただき、自己資金200万円ながら1,000万円の融資を獲得されたのです。

結果、資金繰りと人手不足が改善され、融資後の売上は2倍にまで成長しています。

本記事では、当センターを活用して自己資金200万円で日本政策金融公庫から1,000万円の融資を獲得した事例を紹介します。

さらに、自己資金が乏しい場合でも融資に通りやすくなるポイントも解説するので、起業資金や事業投資の資金に不安があるという方は、ぜひ参考にしてください。

「自己資金が少なくても融資を受けられるのか」という相談から始まったサポート

「会社にお金を貸しているので、自己資金はあまりありません。」

代表者のOさんから、このようなご相談をいただきました。

日本政策金融公庫の創業融資は自己資金が1/10以上あることが要件にもかかわらず、実際にはそれ以上の資金が必要であるという情報に不安を抱いていました。

さらに、1,000万円程度の融資を希望されていましたが、手元の資金が200万円しかない点も気にされていたようです。

たしかに創業融資では、1/3以上の自己資金があるのが理想という説があります。

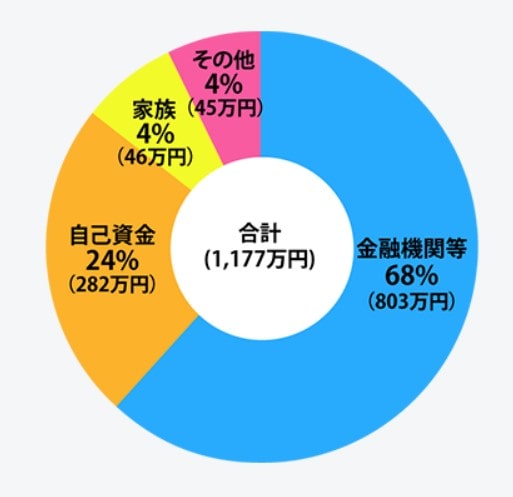

さらに、公庫の調査でも融資実績における自己資金の割合は平均24%となっており、創業資金の3割弱を手持ち資金で準備していることがわかります。

【創業資金の調達額(平均)】

Oさんの場合、融資希望額1,000万円に対し200万円の自己資金と3割を下回っているため、手持ち資金は不足しているといえます。

そのような中で当センターに相談いただいた結果、見事1,000万円の融資を獲得されました。

Oさんは以下のように語っています。

| 受託開発事業経営・代表Oさん 自己資金200万円で1,000万円の融資を獲得し売上が2倍に 自己資金が200万円しかなく、融資を受けられるか不安を抱きながら相談しました。1,000万円もの融資を獲得したことで、慢性的な資金不足を解消できただけでなく、人件費の支払いにも余裕ができたため組織的経営ができるように。おかげさまで売上は2倍に成長、スタッフも採用できて経営体制が安定しました。 |

今回の事例のように、事業規模を拡大させるには融資を受けるのも良い選択肢の1つです。

また、自己資金が少ないからといって、融資を受けられないわけではありません。

日本創業融資センターでは、会社や業界ごとの事情を丁寧にお伺いし、適切な融資のアドバイスをさせていただきます。

200万円の自己資金で創業融資1,000万円を獲得

今回、Oさんが獲得した創業融資の内容は以下のとおりです。

| Oさんが獲得した創業融資の内容 | |

|---|---|

| 融資金額 | 1,000万円 |

| 金融機関 | 日本政策金融公庫 |

| 返済期間 | 7年 |

| 約定金利 | 1.9% |

| 連帯保証 | あり |

| 融資申し込み~ 決定までの日数 | 23日 |

当センターをご活用いただいて、申込みから1ヵ月もかからず融資が決定しました。

人を雇えず事業で忙しかったOさんをサポートし、創業計画書などの申請書類作成や銀行選定、審査面談などの全プロセスを一括支援させていただいた結果だと感じております。

慢性的な資金不足に陥っていたOさんは、スムーズに融資が決定したことに非常に安心されていました。

▼自己資金が少なくても融資を成功させたい方▼

自己資金が不足している場合の創業融資の審査ポイント

通常、自己資金が不足していると、融資は減額もしくは否決になりやすいです。

しかし、以下のポイントを押さえれば、自己資金が不足していてもOさんのように高額な融資を受けられる可能性が高まります。

【融資審査のポイント】

・将来の売上が見込める

・キャッシュフロー構造が資金不足になりやすいものである

・代表者の信用情報に問題がない

Oさんのように自社のキャッシュフロー構造を十分に理解し、上記のポイントを満たすことが重要です。

将来の売上が見込める

自己資金が少ない場合、特に将来に売上が上がるという確度の高い見込みを合理的に証明することが重要です。

自己資金が少ないと、返済原資は将来の売上しかないため、その確度が審査に大きく影響します。

Oさんの受託開発事業の場合、すでに特定顧客がおり、売上がストック的に積み上がる状況でした。

さらに、契約期間が1年の自動更新で、将来における売上が契約により確約されていたのも大きなポイントです。

したがって、収益計画の確実性が高く、返済能力が十分にあると認められたのです。

キャッシュフロー構造が資金不足になりやすいものである

自社や業界特有のキャッシュフロー構造の特徴が資金不足に陥りやすいものだと、融資を受ける理由が合理的なものとなり、審査に有利に働きます。

例えば、Oさんの場合、IT業界の慣習として一定の開発期間中は収入が得られず投資が先行し、検収が完了した翌月末にまとめて売上を回収する流れでした。

そのため、キャッシュフロー構造上、前入金が難しく、どうしても資金が不足しやすい状況にありました。

この状況をOさんは公庫の担当者へ丁寧に説明し、資金不足と融資の必要性への理解を得られたのです。

代表者の信用情報に問題がない

代表者の信用情報に問題があると、融資を受けるのは難しくなってきます。

過去に代表者個人がクレジットカードやカードローンなどの返済を延滞したり未払いしたりすると、信用情報に問題があると判断されてしまいます。

その状態だと、公庫は融資をした後に返済がまた滞ってしまうのではと疑って、審査が不利になってしまうのです。

しかし、Oさんは資金に困っているとはいえ、高金利の消費者金融からの借入はありませんでした。

代表者個人の資金を会社に貸してはいたものの、個人としての借入はなく、税金や公共料金も正常に支払っていました。

そのため、公庫の担当者は安心し、高額な融資が認められたのです。

自己資金がない場合の創業融資の難易度は高い

自己資金がない場合、創業融資の難易度は高いです。

創業資金総額の1/10以上の自己資金を有していることが、新創業融資制度の要件だからです。

さらに、公庫の公表情報によると、実態は1/5〜1/3程度の自己資金が必要とされています。

よって、自己資金が20%以下の場合は、非常に厳しい戦いになることが予想されるのです。

一方、今回の事例のように、手持ち資金が少なくてもポイントを満たせば、融資を受けられる場合は往々にしてあります。

とはいえ、実際に自己資金が少ない状態で融資の申し込みをするのは、多少の不安があると思います。

もし少しでも融資審査に通る可能性を上げたければ、融資支援のプロである日本創業融資センターへぜひご相談ください。

当センターでは自己資金が少ない方でも融資を受けるためのアドバイスを無料で提供していますので、お気軽にお問い合わせください。