日本政策金融公庫の返済に遅れた場合はどうなる?

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

▼そもそも公庫融資が通るのか知りたい方▼

日本政策金融公庫で借入中の方で、返済に遅れてしまうとなにかペナルティがあるのか気になっていませんか?

実際、返済に遅れてしまうと、公庫からの信用を失うだけでなく、信用情報に傷がつく可能性もあります。

本記事では日本政策金融公庫の返済に遅れた際に起こることについて、詳しく解説します。

さらに、引き落とし日の残高不足による返済遅延を防ぐ方法も解説しているので、ぜひ参考にしてください。

日本政策金融公庫の返済に遅れると信用を失う

日本政策金融公庫の返済に遅れると、資金繰りが危なかったり、他の支払いも遅れたりしているのではと疑念を抱かれて、公庫からの信用を失ってしまいます。

さらに、代表者はルーズな性格であるといった印象も与えてしまいます。

金融機関は資金を回収することを重要視するため、延滞には非常に厳しいです。

延滞すると公庫に悪印象を与えるだけでなく、遅延損害金が発生したり、信用情報に傷がついたりするなどの実害も生じます。

金融機関は延滞に厳しい

金融機関は延滞に厳しいですが、いきなり会社まで借金を取り立てに来る、ということはありません。

引き落としがされなかった場合、まずは「早めに支払ってください」と担当者から電話で支払いの督促をされます。

そのため、融資後に公庫から電話がかかってきたら焦ったほうがよいでしょう。

そもそも公庫は営業などで自ら頻繁に連絡をするような組織ではありません。

融資後に公庫から電話がかかってきた場合、経営者自身がなにかしら問題を起こしている可能性が高いです。

もし資金繰りが厳しく延滞になることが予想できている場合は、早めに公庫に相談して解決策を考えるとよいでしょう。

遅延損害金の支払いが発生する

公庫の返済を延滞すると、遅延損害金が発生し、通常の返済以上の支払いをする必要があります。

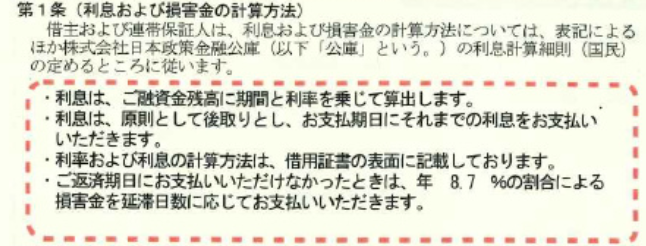

実際に公庫の借用証書には、遅延損害金について以下のような記載があります。

ご返済期日にお支払いいただけなかったときは、年8.7%の割合による損害金を延滞日数に応じてお支払いいただきます。

【日本政策金融公庫 借用証書 特約条項より】

例えば、5年返済で2,000万円の融資の支払いを1年間延滞した場合の遅延損害金は、以下の計算から34万8,000円です。

① 借入額2,000万円÷5年=未納額400万円

② 未納額400万円×未納期間1年×8.7%

=遅延損害金34万8,000円

なお、遅延損害金の割合が8.7%であるのは、2025年3月31日までの貸付で、以降は変わる可能性があります。

返済金額が大きかったり、延滞日数が長かったりすると、遅延損害金は想定以上に大きくなるおそれがあります。

延滞となってしまった際は、可能な限り早めに返済するようにしましょう。

また、最悪の場合、一括返済や差し押さえといった強制執行の手続きが開始される可能性があります。

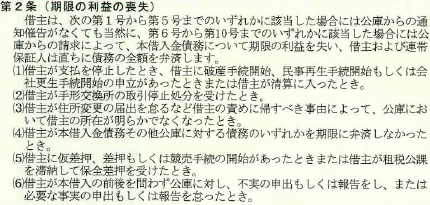

なぜなら公庫の借用書の特約条項 第2条には「期限の利益の喪失」について記載されているからです。

「期限の利益」とは、決められた期限が来るまでは返済をしなくてもよいことをいいます。

したがって、「期限の利益の喪失」とは、返済期限を待たずに一括弁済等、相応の措置が行われる可能性があるということです。

【日本政策金融公庫 借用証書 特約条項より】

ここまでのペナルティを科されると、事業を続けられなくなるおそれがあります。

信用情報に傷がつく

返済の滞納や強制執行などがあると、自身の信用情報に傷がつきます。

信用情報が傷つくと返済能力がないと判断されやすくなり、クレジットカードの発行や新規借入ができなくなる可能性があります。

そのため資金を調達して事業を拡大したくても、できなくなる可能性があるのです。

残高不足で引き落としができなかったときの対応

残高不足で引き落としができなかった場合は、支払いの督促に速やかに対応すれば問題ない場合があります。

公庫から督促の連絡が来たら、まずは残高不足だったと正直に伝え、誠意をもって速やかに対応しましょう。

即日対応して再引き落としできれば、CICなどの信用情報機関へ情報が届けられずに済む可能性があります。

ただし、CICには記録が残らなかったとしても、公庫の記録には返済遅れの事実が残るため、追加融資の際に評価は少し下がってしまいます。

とはいえ、一時的なミスで平時における返済が期日内にされている場合、速やかに対応すれば大きな問題にはならないでしょう。

▼融資を受けたいが信用情報に不安のある方▼

残高不足による返済遅延を発生させないために

残高不足で返済遅延を発生させないための対策は、返済日を資金量が多くなりやすい日時に設定することです。

通常、融資面談の際に公庫担当者から末日もしくは5日や10日など残高が大きくなる日での返済日設定を勧められます。

企業は毎月末を取引先からの入金日と定めているケースが多く、月末や月初は資金量が多くなりがちで、返済原資を確保しやすいと考えるからです。

また、金融機関は資金を滞りなく回収できるかどうかを重要視するため、支払遅延を発生させないことが内部的な人事評価においても求められています。

そのため、特段の理由がなければ、公庫の担当者の提案どおり返済日は末日もしくは5日や10日に設定するとよいです。

なお、それらの日時以外に資金量が多くなりやすい日があるなら、その日を返済日にできないか相談してみましょう。

返済に遅れたことがあり、公庫の融資に通るか不安なあなたに

本記事では返済に遅れたときの公庫に与える印象や、延滞しないための方法について解説しました。

事業を行っていると、資金繰りに困ったり、多忙のため振替ミスといった単純ミスで返済に遅れたりすることはあるでしょう。

すでに公庫の返済に遅れた経験があっても新規融資や追加借入をしたいという方は、ぜひ日本創業融資センターへご相談ください。

当センターは公庫の融資サポート実績が100件以上あり、融資成功率は98%と確かな実績があります。

そのうえ、当センターでは信用情報に問題がある方へ融資支援をさせていただき、審査を無事通過した事例がいくつもあります。

さらに、料金体系は完全成功報酬型で、融資を受けられるまで費用は一切かかりません。

融資のアドバイスはいつでも無料で行っていますので、ぜひお気軽にお問い合わせください。