【日本公庫】返済予定表の見方と返済計画の立て方、紛失時の再発行は可能?

監修者:渡部 豪(公認会計士)

KPMGあずさ監査法人で勤めたのち、ベンチャー企業のCFO(最高財務責任者)へ就任。

創業期の会社のデットファイナンス(融資)を複数支援した実績を持つ。

【主な支援実績】

融資額:最大5億円(コンサル会社)

創業融資額:最大6500万円(EC会社)

▼そもそも公庫融資が通るのか知りたい方▼

日本政策金融公庫(日本公庫)の返済予定表は、確定した融資の返済計画を把握する上で重要な情報源です。

本記事では、返済予定表の見方や活用方法について詳しく解説します。

返済計画の立て方や、万が一返済予定表を紛失してしまった場合の再発行方法についても説明します。

現在、日本公庫で融資を受けている方や、経営者の方は、ぜひ参考にしてください。

日本政策金融公庫の返済はどう進む?

まずは、融資が決まった後の返済の流れを把握しておきましょう。

返済予定表は郵送で届く

日本政策金融公庫からの融資を受けた後、返済予定表が郵送で送られてきます。

返済予定表は、月々の返済額を具体的に把握するために重要です。

融資を受けた後、通常は2~3週間以内に送られてくるため、届いたらすぐに内容を確認しましょう。

決まった返済日に口座引き落とし

融資の返済は、月に1回決まった日に口座振替で行われます。

返済口座の残高が十分にあるか、定期的に通帳をチェックしておくことが重要です。

口座の残高不足で返済が滞ると、遅延損害金の支払いが発生してしまいます。

さらに、信用情報に傷がつき印象が悪くなる上、今後の融資にも影響を及ぼしかねません。

特に、給与支払い日や月末の支払い日などお金のやりくりが多いときには注意が必要です。

もし返済が難しい場合は、リスケなど返済条件変更の相談も可能な場合があるため、公庫の融資担当者へ相談しましょう。

参考:日本政策金融公庫(ご返済や資金調達でお困りのお客さまへ)

返済予定表の見方

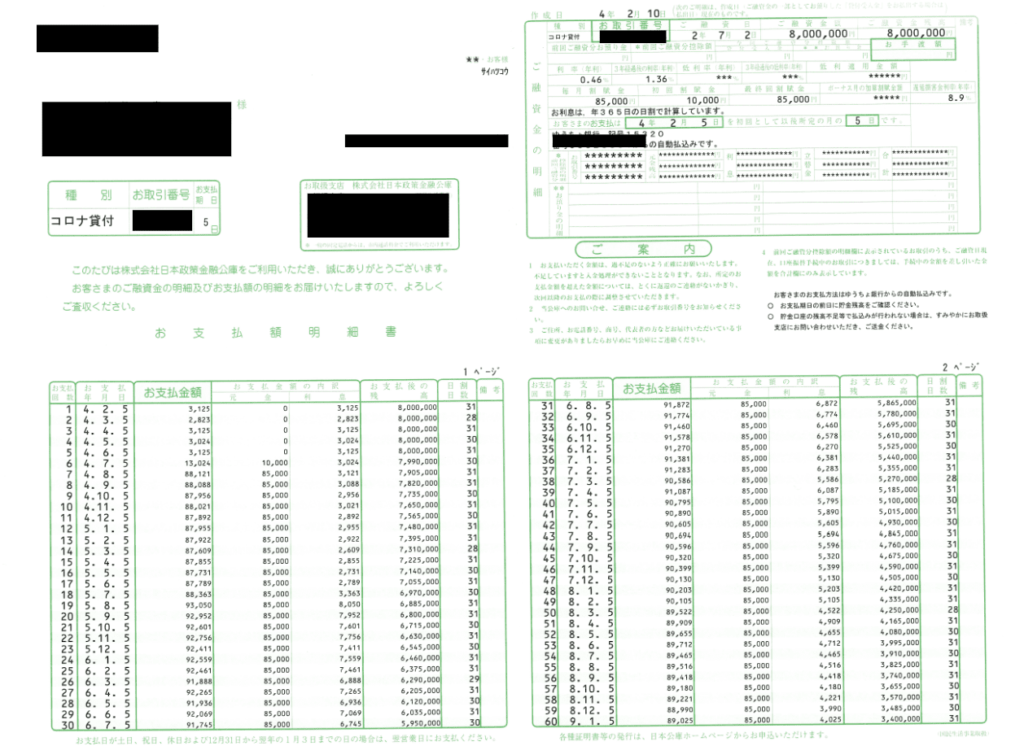

返済予定表には、決定された融資条件の記載の他に明確な返済スケジュールが記載されています。

・契約内容(融資金額、金利、期間)

・支払回数

・支払年月日

・毎月の返済金額(元金と金利の内訳)

・返済後の融資残高

【返済予定表】

▼有利な返済条件で公庫融資を受けたい方▼

返済負担はどう見る?

毎月の返済額は、返済予定表のお支払金額(元金・金利の合計)で確認します。

お支払金額は、借入額、返済期間、金利によって決まることから、これらの内容を考慮し返済計画を検討しましょう。

事前に適切な返済計画を立てるためには、公庫の返済シミュレーションを利用すると便利です。

借入希望金額、返済方法、返済期間、金利の4項目を入力するだけで、目安の返済金額を計算することができます。

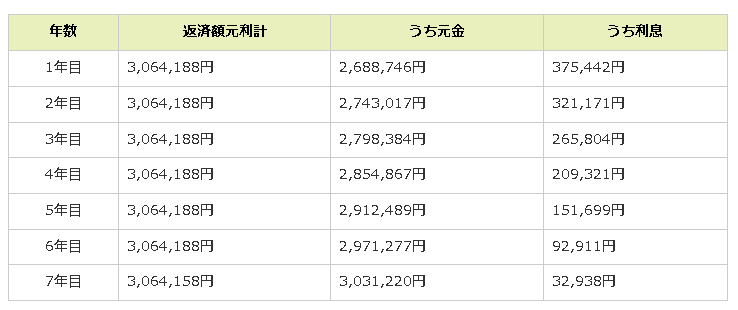

例えば、2000万円を金利2%、7年間で返済する場合、毎年の返済額の目安は3,064,188円となります。

12ヶ月で割ると、毎月の返済負担額は255,349円と計算できます。

【返済シミュレーション(日本政策金融公庫)】

公庫の借入期間はどのくらい?金利は?

公庫の借入期間や金利の目安を事前に把握しておくことで、返済の見通しを考える際にも役立ちます。

融資期間の目安は5年~10年

日本政策金融公庫の融資期間は、設備資金と運転資金で異なります。

設備資金の場合、8年から10年が目安。一方、運転資金の場合は、5年から7年が目安です。

運転資金は比較的早期の返済が求められますが、設備資金は長めの返済期間が設定できます。

返済期間は活用する融資制度によっても異なるため、事前に確認したい場合は、事業資金相談ダイヤルへ電話で相談してみましょう。

金利の目安は2%

創業融資研究所を運営する日本創業融資センターは、累計100社超の融資支援実績データベースを有しています。

そのデータベース上では、公庫の実績借入利率の中央値は概ね1.7%~2.5%の間となっています。

公庫の融資は公的融資制度のため、民間金融機関や消費者金融の一般貸付と比べると、比較的少なく設定されています。

仮に運転資金融資を、期間7年・金利2%で見た場合、毎月の返済額は以下のとおりです。

| 借入額別の毎月返済額 | |

|---|---|

| 借入額 | 毎月の返済額 |

| 1,000万円 | 130,884円 |

| 2,000万円 | 261,768円 |

| 3,000万円 | 392,652円 |

ただし、金利は経済状況や利用する融資制度、借入条件、保証人や担保の有無など申込者によっても変動します。

金利について詳しい情報は、下記の記事を参考にしてみてください。

借入金の返済日はどのように設定する?

返済日は、支払いを滞納させないためにも慎重に決めることが重要です。

借入金の返済日をどのように設定すれば良いのか解説します。

返済日は選択して設定できる

公庫の借入金の返済日は、5日、10日、15日、20日、25日、月末から指定して選べます。

自分の資金繰りに合わせて返済日を設定できるため、なるべく負担のかからない日を設定しましょう。

返済日を設定するポイント

基本的に返済日の設定は、最もキャッシュに余裕があるタイミングがベストです。

多くの経営者にとって、資金繰りが厳しくなるタイミングは共通しています。

それは、毎月20日(給与払い)と月末(月末払い)です。

一般的には、月末にまとまった入金があり、その資金で翌月20日の給与を払い、翌月末の支払いを乗り越えるというパターンが多いでしょう。

この場合、借入金の返済日が、支払いの多い20日や月末と被ってしまうと、支払負担が大きくなってしまいます。

そのため、入金があった後の5日や10日など、最もキャッシュに余裕があるタイミングで返済日を設定することをおすすめします。

返済予定表は再発行可能?

融資の後に届く返済予定表は、内容が確認できたら捨ててもいいと思いがちですが、決算や追加借り入れの必要書類として提出する可能性があるため保管しておきましょう。

もし返済予定表を紛失してしまった場合は、取引している支店へ電話して再発行を依頼できます。

再発行の依頼をしてから、1週間程度で届きますので、必要となる前に早めに準備しておきましょう。

▼追加融資を有利な条件で受けたい方▼

追加融資を有利な条件で受ける方法

現在借り入れている融資の返済が終わる前に、追加で資金調達が必要になる場合もあるでしょう。

オトクな追加借りれの方法や、金額の目安、タイミングについても解説します。

オトクな追加借入の方法

追加借入の方法は3つあります。

既存の融資枠を超えない「資金補充」と、「新規融資」そして「借り換え」です。

「資金補充」の場合、既存の借入額のうち返済した金額が対象となります。

例えば、当初借入2,000万円の融資枠から500万円を返済したとしましょう。

借入残高が1,500万円なので、返済が進んだ500万円の資金補充が可能となります。

一方、「新規融資」の場合は、既存の借入残高に加え新たな融資を受ける形となります

この「新規融資」を受けると金利面でオトクになるケースがあります。

「新規融資」を、どのような条件で、いくら受けられるかの目安は、売上や営業利益の実績に左右されます。

返済実績のない初回融資に比べ、追加融資ではある程度の返済実績があるため、信用面での評価が高まります。

また、売上や営業利益も成長しているケースであれば、財務面での評価も高まるでしょう。

そのため、初回よりも安心して融資ができることから、金利や返済期間など融資条件がオトクになりやすいのです。

またさらにオトクなのが「借り換え」で、そのような「新規融資」の条件で既存の借入額を含め、全額を借り換え可能です。

低金利時代においても、創業融資などは2~3%と比較的高い金利で推移しています。

一方、追加融資では1%程度の金利が多く、金利が▲1~2%下がるだけでも相当コスト削減になるため、是非活用しましょう。

追加借入の金額の目安

営業利益がプラスの状態であれば月商の3~6ヵ月分が融資限度となりますが、この融資限度から既存の借入残高を差し引いた金額が「新規融資」の具体的な目安となります。

例えば、1,500万円の借入残高があり、年商9,000万円のケースで計算してみましょう。

この場合、融資限度は月商の3~6ヵ月分である3,000~4,500万円で、既存の借入残高1,500万円を差し引いた1,500~3,000万円が「追加借り入れ額」の目安となります。

追加借入に理想なタイミング

追加借入は、一般的には返済が1年程度進んだタイミングで可能です。

ただし、追加借入の可否は、公庫の融資審査によって判断されます。

返済が遅れがちだったり、滞納していたり信用情報に問題がある場合、返済能力がないと判断されてしまい、審査落ちする原因にもなりかねません。

追加借入の審査に通過するためには、追加借入の目的を説明することに加え、しっかりとした返済実績を示すことが重要です。

追加融資の進め方や審査上のポイントについては、下記の記事を参考にしてみてください。

融資金の計画的な返済は最重要

融資金の計画的な返済は最重要です。

契約で定められている返済スケジュールを破ることは、今後の事業運営にも大きな影響を与えます。

返済が滞ると、期限の利益を喪失し、一括弁済を求められる可能性もあります。

このようなトラブルを防ぐためにも、返済予定表の内容をしっかりと理解して、返済計画を立てることが大切です。

万が一、返済が困難な状況になりそうな場合は、必ず公庫へ事前に相談しましょう。

融資は、事業の状況が一時的に悪化するようなマイナスの局面や、事業拡大などプラスな局面、両方において活用できる有効な経営手段です。

しっかりした返済計画を立てることは、万が一の際の救済融資や、事業機会を捉えるための追加融資など、事業リスクの軽減・事業成長につながるため非常に有益です。

返済計画のご相談は日本創業融資センターへ

日本創業融資センターは、月間100件超の融資支援サポートを行っております。

実績豊富な公認会計士やCFO経験者など財務の専門家が、それぞれのお客様にあった最適な融資制度選択をご支援しています。

また、これから受ける融資の返済計画についても相談をお受けしています。

事業の魅力を伝える事業計画書の作成や、審査面談のコツを熟知しており、創業融資の成功率は98%と非常に高い実績があります。

成功するまで、費用は一切いただきませんので、リスクなくお試しいただける点が強みです。

融資の成功に徹底的にコミットしたサービスを提供しています。

無料相談も受け付けておりますので、返済負担など融資に関する不安や質問がある方は、法人や個人事業主問わず是非お気軽にお問い合わせください。